Der Jahreswechsel ist traditionell ein Zeitpunkt, zu dem gesetzliche und steuerlich wirksame Regelungen in Kraft treten. Verschiedene wichtige Änderungen sind im Folgenden beschrieben. Für 2023 reicht die Bandbreite der Änderungen von den neu festgelegten Beitragssätzen für die Sozialversicherungen über das Lieferkettengesetz und Neuregelungen beim

Midijob bis hin zum neuen Hinweisgeberschutzgesetz, das Whistleblower schützt, wenn sie Verstöße gegen EU-Recht oder deutsches Recht melden.

In der Lohnbuchhaltung zu beachten

Sozialversicherung

-

Zum 01.01.2023 treten neue Rechengrößen für die gesetzlichen Kranken- und Rentenversicherungen in Kraft. Sie basieren auf der Lohn- und Gehaltsentwicklung im Jahr 2021. In der Sozialversicherungs-Rechengrößenverordnung 2023 sind – vorbehaltlich der Zustimmung des Bundesrates – folgende Werte neu festgelegt:

- Die Versicherungspflichtgrenze in der gesetzlichen Krankenversicherung (Jahresarbeitsentgeltgrenze) steigt von bisher 64.350 Euro auf 66.600 Euro. Bis zu einem Jahresbruttoeinkommen in dieser Höhe sind Arbeitnehmer in der gesetzlichen Krankenversicherung (GKV) pflichtversichert; bei einem höheren Einkommen können sie zwischen GKV und einer privaten Krankenversicherung wählen.

- Die Beitragsbemessungsgrenze für die GKV wird von 58.050 Euro (2022) auf 59.850 Euro jährlich angehoben. Das entspricht einem monatlichen Bruttoeinkommen von 4.987,50 Euro. Gehaltsanteile oberhalb dieser Grenze gehen nicht in die Berechnung des GKV-Beitrags ein.

- Die Beitragsbemessungsgrenze der allgemeinen Rentenversicherung ist nicht bundeseinheitlich: In Westdeutschland erhöht sie sich von bisher 7.050 Euro auf 7.300 Euro monatlich, in Ostdeutschland von bisher 6.750 Euro auf 7.100 Euro monatlich.

- Die Bezugsgröße (West) der Sozialversicherung steigt von steigt von 3.290 Euro (2022) auf 3.395 Euro pro Monat, die Bezugsgröße (Ost) von 3.150 Euro auf 3.290 Euro pro Monat. Die Bezugsgröße entspricht dem Durchschnittsentgelt der gesetzlichen Rentenversicherung im vorvergangenen Kalenderjahr, aufgerundet auf den nächsthöheren Betrag, der durch 420 teilbar ist. Sie ist u. a. für die Beitragsbemessung von freiwillig in der GKV Versicherten und der Beitragsberechnung von versicherungspflichtigen Selbstständigen in der gesetzlichen Rentenversicherung von Bedeutung.

Zudem wurde am 31.10.2022 der durchschnittliche Satz des

Zusatzbeitrags, der von den einzelnen Krankenkassen erhoben wird, für das Jahr 2023 veröffentlicht: Er beträgt 1,6 %.

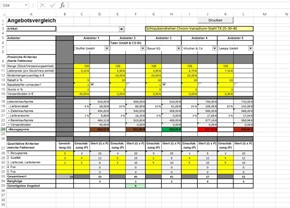

Überblick über die Rechengrößen und Beitragssätze 2023 in der Sozialversicherung >>

Anzeige

Reisekosten leicht abgerechnet

Reisekosten leicht abgerechnet

Einfach zu bedienendes, anwenderfreundliches

Excel-Tool zur rechtskonformen Abrechnung von Reisekosten für ein- oder mehrtägige betrieblich und beruflich veranlasste In- und Auslandsreisen. Das Excel-Tool kommt vollständig ohne Makros aus und berücksichtigt alle derzeit geltenden gesetzlichen und steuerlichen Richtlinien.

Preis 59,50 EUR ....

Download hier >>

Löhne

Der

Mindestlohn ist erst zum 01.10.2022 auf zwölf Euro pro Stunde angehoben. Im Jahr 2023 wird es keine weitere Erhöhung geben. Allerdings wird die Mindestlohnkommission auch 2023 über eine Erhöhung beraten, die zum 30.06.2023 verabschiedet werden muss. Diese Erhöhung wird jedoch erst zum 01.01.2024 wirksam werden.

Eine Ausnahme bilden die Pflegeberufe. Hier stieg der

Mindestlohn pro Stunde zum 01.05.2022 für Pflegehilfskräfte (ohne Ausbildung) auf 13,90 Euro, für qualifizierte Hilfskräfte auf 14,90 Euro und für Pflegefachkräfte auf 17,65 Euro.

Zum 01.12.2022 erfolgt eine weitere Erhöhung auf 14,15 Euro (Hilfskräfte) 15,25 Euro (qualifizierte Hilfskräfte) und 18,25 Euro (Fachkräfte).

Um Arbeitnehmer mit geringem Einkommen angesichts der hohen Inflation zu entlasten, hat die Bundesregierung im sogenannten "

Dritten Entlastungspaket" die Regelungen zum

Midijob ausgeweitet. Im Übergangsbereich zwischen einem Minijob (seit 01.10.2022 bis 520 Euro) und einem allgemeinen Arbeitsverhältnis (Obergrenze des Übergangsbereichs) werden die Arbeitnehmer von Beitragszahlungen entlastet, wodurch ihnen ein höherer Nettobetrag vom Bruttolohn bleibt.

Diese

Obergrenze für Midijobs wurde erst zum 01.10.2022 von 1.300 Euro auf 1.600 Euro erhöht. Um einen größeren Arbeitnehmerkreis zu entlasten, erhöht die Bundesregierung die Obergrenze zum 01.01.2023 auf

2.000 Euro. Wer zwischen 521 und 2.000 Euro brutto monatlich verdient, zahlt prozentual geringere Beiträge in die Sozialversicherungen ein als bei einem allgemeinen Arbeitsverhältnis. Der Arbeitgeberanteil entspricht hingegen den allgemeinen Beitragssätzen.

Einkommensteuer

Als Teil des Dritten Entlastungspakets hat der Bundestag am 10.11.2022 das Inflationsausgleichsgesetz der Bundesregierung beschlossen. Darin werden neue

Einkommensteuertarife für 2023 und 2024 festgelegt. Durch die Erhöhung der sogenannten Tarifeckwerte werden die Einkommensteuersätze hin zu höheren Einkommen verschoben. Für einen Arbeitnehmer mit einem Bruttojahreseinkommen von beispielsweise 50.000 Euro sinkt dadurch die Einkommensteuer. Auf diese Weise werden nach Angaben der Bundesregierung 48 Millionen Deutsche in etwa der Höhe der erwarteten Inflationsentwicklung entlastet. Die Tarifeckwerte im Einzelnen (in Euro):

|

Berechnungsmodus der Einkommensteuer

|

2022

|

2023

|

2024

|

|

Grundfreibetrag (nicht besteuert; § 32a Abs. 1 Nr. 1 EStG – Einkommensteuergesetz)

|

10.347 Euro

|

10.908 Euro

|

11.604 Euro

|

|

Eingangssteuersatz (§ 32a Abs. 1 Nr. 2 EStG)

|

10.348 – 14.926 Euro

|

10.909 – 15.999 Euro

|

11.605 – 17.005 Euro

|

|

Progressionsphase (§ 32a Abs. 1 Nr. 3 EStG)

|

14.927 – 58.596 Euro

|

16.000 – 62.809 Euro

|

17.006 – 66.760 Euro

|

|

Spitzensteuersatz: 42 % (§ 32a Abs. 1 Nr. 4 EStG)

|

58.597 – 277.825 Euro

|

62.810 – 277.825 Euro

|

66.761 – 277.825 Euro

|

|

Höchststeuersatz: 45 % (§ 32a Abs. 1 Nr. 5 EStG)

|

ab 277.826 Euro

|

ab 277.826 Euro

|

ab 277.826 Euro

|

Weitere Steuerentlastungen aus dem Inflationsausgleichsgesetz sind:

- Den Solidaritätszuschlag muss nur noch zahlen, wer mehr als 18.130 Euro Einkommensteuer zahlt (bisher 16.956 Euro). Bei Zusammenveranlagung liegt der Betrag jetzt bei 36.260 Euro (bisher 33.912 Euro).

- Rückwirkend zum 01.01.2022 wird der Kinderfreibetrag (einschließlich des Freibetrages für den Betreuung-, Erziehungs- und Ausbildungsbedarf) um 160 Euro auf 8.548 Euro erhöht. Zum 01.01.2023 steigt er um weitere 404 Euro auf 8.952 Euro und zum 01.01.2024 um weitere 360 Euro auf 9.312 Euro.

- Das Kindergeld beträgt ab 2023 für jedes Kind einheitlich 250 Euro.

Weitere Änderungen durch das Jahressteuergesetz 2022

Das JStG 2022 ist noch nicht verabschiedet. Sollte es jedoch wie von der Regierung beschlossen wirksam werden, kommen folgende Änderungen auf die Steuerpflichtigen zu:

- Die Aufwendungen für das Arbeiten im Homeoffice können einfacher steuerlich geltend gemacht werden. Die Homeoffice-Pauschale von fünf Euro pro Tag wird entfristet, wird also zu einem regulären Mittel der Steuervereinfachung. Das Maximum des Abzugsbetrags wird von 600 auf 1.260 Euro erhöht. Diese Regelungen gelten unabhängig davon, ob ein Arbeitszimmer vorhanden ist und ob der Homeoffice-Arbeitsplatz den Mittelpunkt der Erwerbstätigkeit darstellt.

- Arbeitnehmer, die daheim arbeiten müssen, weil ihnen kein anderer Arbeitsplatz zur Verfügung steht, können ihr Arbeitszimmer pauschal absetzen: mit 1.260 Euro im Jahr. die Kosten müssen nicht mehr nachgewiesen werden.

- Unabhängig davon können Aufwendungen für ein Arbeitszimmer in voller Höhe als Betriebsausgaben oder Werbungskosten abgezogen werden, wenn es im Mittelpunkt der erwerbstätigen Arbeit steht und kein anderer Arbeitsplatz zur Verfügung steht.

- Die Sonderausgaben für Altersvorsorgeaufwendungen können ab 2023 vollständig von der Steuer abgesetzt werden. Zugleich wird der Grundrentenzuschlag steuerfrei gestellt.

- Die jährliche Abschreibung für Abnutzung (AfA) für Wohngebäude wird von 2 % auf 3 % erhöht. Dadurch kann ein nach dem 30.06.2023 fertiggestelltes Haus in 33 Jahren statt, wie bisher, 50 Jahren abgeschrieben werden. Das soll einen Anreiz zum Bau von Wohnhäusern bieten, damit zu mehr nachhaltigen Gebäuden führen und dem Wohnungsmangel entgegenwirken.

Elektronische Arbeitsunfähigkeitsbescheinigung (eAU) ist Pflicht

Nach § 5 EntgFG (

Entgeltfortzahlungsgesetz) sind Arbeitnehmer verpflichtet, spätestens am vierten Tag ihrer

Arbeitsunfähigkeit eine ärztliche Bescheinigung beim Arbeitgeber einzureichen, den bekannten gelben Zettel. In dieser Form wird dies mit Beginn des Jahres 2023 nicht mehr nötig sein, denn nach § 109 Abs. 1 SGB IV in Verbindung mit § 125 Abs. 5 SGB IV (4. Sozialgesetzbuch) müssen sich Arbeitgeber am Meldeverfahren zur

elektronischen Arbeitsunfähigkeitsbescheinigung (eAU) beteiligen. Arztpraxen sind schon seit 01.01.2022 in das eAU mit den Krankenkassen eingebunden.

Für die Unternehmen bedeutet die eAU, dass sie ein systemgeprüftes Entgeltabrechnungsprogramm, eine elektronisch gestützte systemgeprüfte Ausfüllhilfe oder ein systemuntersuchtes Zeiterfassungssystem benötigen. Als gesetzlich vorgesehenes Beweismittel bleiben ärztliche Papierbescheinigungen über die Arbeitsunfähigkeit vorerst aber noch vorhanden.

Modernisiertes Steuerverfahrensrecht und elektronisch unterstützte Betriebsprüfung (euBP)

Als Vorbote eines

modernisierten Steuerverfahrensrechts soll zum 01.01.2023 eine veränderte Fassung des § 197 AO (Abgabenordnung) in Kraft treten. Demnach sollen Steuerbehörden künftig mit der Anordnung einer Steuerprüfung das Vorlegen von aufzeichnungs- oder aufbewahrungspflichtigen Unterlagen innerhalb einer angemessenen Frist verlangen können. Wenn der Steuerpflichtige dem nachkommt, teilt ihm die Steuerbehörde die beabsichtigten Prüfungsschwerpunkte der Außenprüfung mit. Das soll das Steuerverfahren beschleunigen, denn bisher ziehen sich solche Verfahren oft über Jahre.

Ebenfalls der Vereinfachung und Beschleunigung dient die

elektronisch unterstützte Betriebsprüfung (

euBP). Sie ist bei Arbeitgeberprüfungen der Rentenversicherungsträger nach § 28p SGB IV bereits seit 2014 auf freiwilliger Basis möglich. Dabei werden vor den Prüfungen Daten der Entgeltabrechnung und der Finanzbuchhaltung elektronisch an die Rentenversicherungen übermittelt. Zumindest für die Daten der Entgeltabrechnung ist euBP ab dem 01.01.2023 vorgeschrieben. Allerdings können Arbeitgeber mit einem formlosen Antrag noch bis 31.12.2026 von der Pflicht zur elektronischen Datenübertragung befreien lassen.

Dienstwagen: Änderungen bei der Förderung von Elektrofahrzeugen

Wer sich einen elektrisch angetriebenen

Dienstwagen anschaffen möchte, sollte sich beeilen. Denn eine Förderung durch das Bundesamt für Wirtschaft und Ausfuhrkontrolle (BAFA) ist für Unternehmen nur noch bis zum 31.08.2023 möglich; danach profitieren ausschließlich Privatpersonen sowie eventuell Kleingewerbetreibende vom sogenannten "Umweltbonus".

Schon zum 01.01.2023 gibt es einschneidende Änderungen bei der Förderung: So

entfällt die

Förderung für Plug-in-Hybride komplett – bis Ende 2022 beträgt sie noch 6.750 Euro für Fahrzeuge mit einem Nettolistenpreis bis 40.000 Euro und 5.625 Euro bis zu einem Nettolistenpreis von 65.000 Euro. Auch die Förderung für reine Elektrofahrzeuge und Brennstoffzellenautos wird gestutzt: Werden bis zu 40.000 Euro teure Wagen bisher mit 6000 Euro (einschließlich Innovationsprämie) von der BAFA gefördert, so sind es ab 01.01.2023 nur noch 4.500 Euro. Bei Fahrzeugen bis 65.000 Euro sinkt die Förderung von 5.000 auf 3.000 Euro. Zusammen mit dem Herstellerrabatt kommt man bisher bei Autos bis 40.000 Euro auf eine Vergünstigung von 9.000 Euro – um diesen Betrag werden solche E-Fahrzeuge ab 01.09.2023 für Unternehmen teurer, wenn die Förderung wegfällt.

Weiterhin aber profitieren auch Unternehmen mit firmeneigenen E-Fahrzeugen von der

Treibhausgasminderungsquote (

THG-Quote). Die durch die Nutzung eines Elektrowagens eingesparten Treibhausgase können nach der Bundes-Immissionsschutzverordnung (BImSchV) zertifiziert werden und von den Herstellern von Kraftstoffen erworben werden. Die Abwicklung übernehmen Stromversorger oder spezialisierte Unternehmen. Die THG-Quote bringt zurzeit etwa 350 Euro pro Jahr und Fahrzeug.

Eigentlich hätte zum 01.01.2023 auch die Kohlendioxid(CO2)-Steuer auf Kraftstoffe einem langjährigen Plan zufolge steigen sollte, doch wegen der Energiekrise verzichtet die Bundesregierung darauf.

Kassensysteme nur noch mit technischer Sicherheitseinrichtung (TSE)

Ab 01.01.2023 dürfen nach der

Kassensicherungsverordnung (

KassenSichV) nur noch

Kassensysteme mit zertifizierter technischer Sicherheitseinrichtung betrieben werden; die Übergangsfrist endet mit dem Jahresschluss 2022. Ausnahmen gelten lediglich für offene Ladenkassen, etwa auf Wochenmärkten und Volksfesten, und für Härtefälle, wenn etwa die nötige cloudbasierte Einrichtung nicht möglich ist. Das muss bei einer Prüfung jedoch nachgewiesen werden, sonst drohen empfindliche Geldbußen bis zu 25.000 Euro.

Hinweisgeberschutzgesetz: Meldestelle für Whistleblower

Unternehmen mit 50 oder mehr Beschäftigten müssen nach dem neuen

Hinweisgeberschutzgesetz (

HinSchG) eine Meldestelle für sogenannte

Whistleblower einrichten. Das Gesetz setzt die Vorgaben der Richtlinie (EU) 2019/1937 in nationales Recht um, geht aber auch darüber hinaus. Denn nach dem Entwurf gilt das Gesetz nicht nur für Verstöße gegen EU-Recht, sondern auch für Verstöße gegen deutsche Rechtsnormen, die bei Strafe verboten sind. Wenn Verstöße lediglich bußgeldbewehrt sind, gilt dieses Gesetz, "soweit die verletzte Vorschrift dem Schutz von Leben, Leib oder Gesundheit oder dem Schutz der Rechte von Beschäftigten oder ihrer Vertretungsorgane dient" (§ 2 Abs. 1 Nr. 2 HinSchG-E (Entwurf)).

Sobald das Gesetz in Kraft tritt, voraussichtlich Anfang 2023, müssen Unternehmen mit 250 Mitarbeitern innerhalb von drei Monaten eine Stelle einrichten, bei der ein Whistleblower schriftlich, mündlich und / oder persönlich Gesetzesverstöße melden kann. Für Unternehmen von 50 bis 249 Mitarbeitern gilt eine

Übergangsfrist bis 17.12.2023. Das Melden soll vertraulich, aber nur im Ausnahmefall anonym erfolgen. Hinweisgeber werden durch das Gesetz vor Repressalien – Kündigung, Nichtbeachtung bei Beförderungen, Mobbing – geschützt. Unternehmen, die solche Repressalien dennoch anwenden, drohen Bußgelder von bis zu 100.000 Euro. Auch die Nichteinrichtung einer solchen Stelle ist bußgeldbewehrt.

Lieferkettengesetz für Unternehmen ab 3.000 Beschäftigten

Bereits Mitte 2021 beschlossen, wird das

Lieferkettensorgfaltspflichtgesetz (

LkSG) ab 01.01.2023 für Unternehmen mit 3.000 und mehr Beschäftigten wirksam. Unternehmen mit 1.000 und mehr Mitarbeitern müssen die Vorgaben des Gesetzes spätestens ab 01.01.2024 einhalten.

Das Gesetz basiert auf den Leitprinzipien für Wirtschaft und Menschenrechte der Vereinten Nationen, die einen entsprechenden Nationalen Aktionsplan fordern. Einen solchen Plan hatte die Bundesregierung 2016 aufgesetzt, doch der beruhte darauf, dass die Unternehmen sich freiwillig um die Einhaltung von Menschenrechten und Nachhaltigkeit in ihren Lieferketten kümmern. Bei Befragungen kam jedoch heraus, dass dies weniger als 20 % der Unternehmen tatsächlich taten. Deshalb werden die Unternehmen nun in die Pflicht genommen.

In § 2 LkSG beziehen sich die menschenrechtlichen Risiken (Abs. 2) u. a. auf Kinderarbeit, Zwangsarbeit, mangelnden Arbeitsschutz und das Vorenthalten eines angemessenen Lohns. Zu den umweltbezogenen Risiken (Abs. 3) zählt das Gesetz die Nutzung von Quecksilber und anderen gefährlichen Chemikalien sowie die Aus- oder Einfuhr von gefährlichen Abfällen.

§ 3 LkSG nennt die Maßnahmen, die Unternehmen ergreifen sollen, darunter die Festlegung einer betriebsinternen Zuständigkeit, die

Einrichtung eines Risikomanagements und die Durchführung regelmäßiger

Risikoanalysen, die Abgabe einer Grundsatzerklärung, die Verankerung von Präventionsmaßnahmen im eigenen Geschäftsbereich und gegenüber unmittelbaren Zulieferern sowie das Ergreifen von Abhilfemaßnahmen, wenn Menschenrechtsverletzungen bei Zulieferern bekannt werden. Bei der Bewertung, ob ein Unternehmen seinen Sorgfaltspflichten genügt, werden Art und Umfang der Geschäftstätigkeit des Unternehmens, das Einflussvermögen des Unternehmens auf den unmittelbaren Verursacher sowie die Schwere der Rechtsverletzung und der Anteil des Unternehmens daran berücksichtigt (§ 3 Abs. 2 LkSG).

Das Unternehmen ist also nur dazu verpflichtet, ein bestimmtes Vorgehen einzuhalten und wird nicht bestraft, wenn dieses Vorgehen nicht zum gewünschten Erfolg führt. Sind die vorgeschriebenen Maßnahmen nicht oder nur unzureichend umgesetzt, können jedoch

Bußgelder verhängt werden.

Steuererleichterung bei Installation und Betrieb kleiner Solaranlagen

Mit dem Jahressteuergesetz (JStG) 2022, das sich noch im Gesetzgebungsprozess befindet, fördert die Bundesregierung kleinere

Fotovoltaikanlagen durch

Steuererleichterungen. Künftig wird auf Erträge aus Fotovoltaikanlagen auf Einfamilienhäusern und einfachen Gewerbeimmobilien mit einer installierten Bruttoleistung laut Marktstammdatenregister von bis zu 30 Kilowatt (peak) keine Einkommensteuer erhoben (Art. 4 JStG 2022). Bei Mehrfamilienhäusern und gemischt genutzten Bauten können Anlagen mit 15 Kilowatt (peak) pro Wohn- oder Gewerbeeinheit, zusammengenommen aber maximal 100 Kilowatt (peak) steuerbefreit werden (ebd.).

Art. 9 Nr. 4 JStG 2022 ändert zudem das

Umsatzsteuergesetz (

UStG): Die Lieferung, der Erwerb innerhalb der EU, die Einfuhr und die Installation von Fotovoltaikanlagen und Stromspeichern ist für Anlagen bis 30 Kilowatt (peak) von der Umsatzsteuer befreit. Dementsprechend müssen Selbstständige nicht mehr auf die Kleinunternehmerregelung nach § 19 UStG verzichten, um sich die Vorsteuer beim Kauf und bei der Installation einer Solaranlage erstatten zu lassen.

Weiterbildung während Kurzarbeit

Eine bisher befristete Maßnahme zur Förderung der

Weiterbildung während der Kurzarbeit ist

verlängert worden: Bis 31.07.2023 bekommen Betriebe für die Beschäftigten, die in Kurzarbeit sind und sich gleichzeitig qualifizieren, die Hälfte der Sozialversicherungsbeiträge erstattet (§ 106a SGB III). Die Voraussetzung ist entweder, dass die Maßnahme mehr als 120 Stunden dauert und Maßnahme wie Träger zugelassen sind, oder dass die Maßnahme auf ein nach dem Aufstiegsfortbildungsförderungsgesetz förderfähiges Fortbildungsziel vorbereitet und der Träger hierfür geeignet ist. Je nach Unternehmensgröße beträgt die Erstattung zwischen 15 und 100 %.

Restaurants können Essen bis Ende 2023 für 7 % Mehrwertsteuer servieren

Mitte 2020 führte der Gesetzgeber eine auf ein Jahr befristete

Senkung der Mehrwertsteuer für Restaurant- und Verpflegungsbetriebe auf den ermäßigten Steuersatz von 7 % ein; ausgenommen war dabei die Abgabe von Getränken. Die reduzierte Steuer sollte die Betriebe entlasten, die wegen der Lockdown-Maßnahmen infolge der Corona-Pandemie erhebliche Umsatzeinbußen zu verzeichnen hatten. Die Maßnahme wurde seitdem zweimal befristet verlängert. Das Achte Gesetz zur Änderung von Verbrauchsteuergesetzen (8. VStÄndG) vom 24.10.2022 legt die Frist nun auf den 31.12.2023 fest.

Steuerberater zur Nutzung des besonderen elektronischen Steuerberaterpostfachs verpflichtet

Nach dem Gesetz zur Verbesserung des Onlinezugangs zu Verwaltungsleistungen (

Onlinezugangsgesetz –

OZG) sollen öffentliche Verwaltungen über spezielle Portale ihre Verwaltungsleistungen auch digital anbieten. Damit

Steuerberater am sicheren elektronischen Rechtsverkehr teilnehmen können, ist die Bundessteuerberaterkammer (BStBK) durch § 86 und § 86c StBerG (Steuerberatungsgesetz) verpflichtet worden, eine entsprechende Internetplattform für ihre Mitglieder einzurichten.

Die Mitglieder sowie die nach § 76a Abs. 2 StBerG n. F. in das Berufsregister eingetragenen Berufsausübungsgesellschaften sind ab 01.01.2023 gesetzlich verpflichtet, sich bei der Steuerberaterplattform mit dem für sie eingerichteten Nutzerkonto zu registrieren (§ 76c Abs. 1 StBerG). Außerdem müssen sie die nötigen technischen Einrichtungen vorhalten und die Mitteilungen an das

besondere elektronische Steuerberaterpostfach (beSt) regelmäßig abrufen (§ 86d Abs. 6 und § 86e Abs. 4 StBerG).

letzte Änderung S.P. am 09.01.2024

Autor(en):

Stefan Parsch

Bild:

panthermedia.net / Andriy Popov

|

Autor:in

|

Herr Stefan Parsch

Stefan Parsch ist freier Journalist und Lektor. Er schreibt Fachartikel für die Portale von reimus.NET und Artikel über wissenschaftliche Themen für die Deutsche Presse-Agentur (dpa). Für den Verein Deutscher Ingenieure lektoriert er technische Richtlinien. Mehr als zwölf Jahre lang war er Pressesprecher der Technischen Hochschule Brandenburg.

|

|

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Der Jahreswechsel ist traditionell ein Zeitpunkt, zu dem gesetzliche und steuerlich wirksame Regelungen in Kraft treten. Verschiedene wichtige Änderungen sind im Folgenden beschrieben. Für 2023 reicht die Bandbreite der Änderungen von den neu festgelegten Beitragssätzen für die Sozialversicherungen über das Lieferkettengesetz und Neuregelungen beim Midijob bis hin zum neuen Hinweisgeberschutzgesetz, das Whistleblower schützt, wenn sie Verstöße gegen EU-Recht oder deutsches Recht melden.

Der Jahreswechsel ist traditionell ein Zeitpunkt, zu dem gesetzliche und steuerlich wirksame Regelungen in Kraft treten. Verschiedene wichtige Änderungen sind im Folgenden beschrieben. Für 2023 reicht die Bandbreite der Änderungen von den neu festgelegten Beitragssätzen für die Sozialversicherungen über das Lieferkettengesetz und Neuregelungen beim Midijob bis hin zum neuen Hinweisgeberschutzgesetz, das Whistleblower schützt, wenn sie Verstöße gegen EU-Recht oder deutsches Recht melden.

Als renommiertes Forschungsinstitut mit internationalem Umfeld leistet das Max‑Planck-Institut für Chemie einen wichtigen Beitrag zur Wissenschaft. Um unser Team in der Finanzbuchhaltung zu verstärken, suchen wir zum nächstmöglichen Zeitpunkt eine Fachkraft für Finanzbuchhaltung (m/w/d) Mehr Infos >>

Als renommiertes Forschungsinstitut mit internationalem Umfeld leistet das Max‑Planck-Institut für Chemie einen wichtigen Beitrag zur Wissenschaft. Um unser Team in der Finanzbuchhaltung zu verstärken, suchen wir zum nächstmöglichen Zeitpunkt eine Fachkraft für Finanzbuchhaltung (m/w/d) Mehr Infos >>

Als Teammitglied in unserer Finanzbuchhaltung bearbeitest du qualifiziert alle finanzbuchhalterischen Vorgänge einschließlich der kostenrelevanten Zusatzkontierungen, Kontokorrentvorgänge aus dem Bereich Vermögensmanagement, die zahlungsverkehrsbedingten Vorgänge aus dem Bereich der Verwaltung un... Mehr Infos >>

Als Teammitglied in unserer Finanzbuchhaltung bearbeitest du qualifiziert alle finanzbuchhalterischen Vorgänge einschließlich der kostenrelevanten Zusatzkontierungen, Kontokorrentvorgänge aus dem Bereich Vermögensmanagement, die zahlungsverkehrsbedingten Vorgänge aus dem Bereich der Verwaltung un... Mehr Infos >>

Über 700 Mitarbeiter arbeiten beim Landratsamt Erding in verschiedenen Bereichen zum Wohl der Bürger. Unsere Themen und Tätigkeiten sind dabei so vielseitig und abwechslungsreich wie unser Landkreis und reichen von Abfallbeseitigung über die Kfz-Zulassungsstelle bis hin zu öffentlicher Sicher... Mehr Infos >>

Über 700 Mitarbeiter arbeiten beim Landratsamt Erding in verschiedenen Bereichen zum Wohl der Bürger. Unsere Themen und Tätigkeiten sind dabei so vielseitig und abwechslungsreich wie unser Landkreis und reichen von Abfallbeseitigung über die Kfz-Zulassungsstelle bis hin zu öffentlicher Sicher... Mehr Infos >>

Die Diakonische Arbeitsgemeinschaft Sozialpädagogischer Initiativen DASI Berlin gGmbH ist ein gemeinnütziger Träger der freien Wohlfahrt. Wir unterstützen, begleiten, betreuen und fördern Kinder, Jugendliche, junge Erwachsene und Familien mit und ohne Beeinträchtigung ambulant, teilstationär und ... Mehr Infos >>

Die Diakonische Arbeitsgemeinschaft Sozialpädagogischer Initiativen DASI Berlin gGmbH ist ein gemeinnütziger Träger der freien Wohlfahrt. Wir unterstützen, begleiten, betreuen und fördern Kinder, Jugendliche, junge Erwachsene und Familien mit und ohne Beeinträchtigung ambulant, teilstationär und ... Mehr Infos >>

Sie bieten Leistung, Leidenschaft und Erfahrung und suchen eine neue spannende Herausforderung? Dann entdecken Sie DUNGS – den führenden Anbieter für technische Spitzenprodukte und Systemlösungen für Gassicherheits- und Regelungstechnik für die Heiz- und Prozesswärme-Industrie sowie für Ga... Mehr Infos >>

Sie bieten Leistung, Leidenschaft und Erfahrung und suchen eine neue spannende Herausforderung? Dann entdecken Sie DUNGS – den führenden Anbieter für technische Spitzenprodukte und Systemlösungen für Gassicherheits- und Regelungstechnik für die Heiz- und Prozesswärme-Industrie sowie für Ga... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die GROTH-GRUPPE und ihre Bau- und Immobiliengesellschaften sind Komplettanbieter für das Bauen. Regionale Präsenz, verbunden mit der Leistungsfähigkeit der gesamten Gruppe, ist unsere Stärke. Wir erbringen mit rund 1.000 Mitarbeitern Bauleistungen für jeden Bedarf aus einer Hand. Mehr Infos >>

Die GROTH-GRUPPE und ihre Bau- und Immobiliengesellschaften sind Komplettanbieter für das Bauen. Regionale Präsenz, verbunden mit der Leistungsfähigkeit der gesamten Gruppe, ist unsere Stärke. Wir erbringen mit rund 1.000 Mitarbeitern Bauleistungen für jeden Bedarf aus einer Hand. Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>  Der Excel-Baukostenrechner unterstützt Sie in der Kalkulation der Kosten Ihres Hausbaus mit einer detaillierte Kosten- und Erlösplanung. Zusätzlich bietet Ihnen dieses Excel-Tool einen Plan / IST-Vergleich sowie verschiedene andere Auswertungen.. Preis 30,- EUR Mehr Infos und Download >>

Der Excel-Baukostenrechner unterstützt Sie in der Kalkulation der Kosten Ihres Hausbaus mit einer detaillierte Kosten- und Erlösplanung. Zusätzlich bietet Ihnen dieses Excel-Tool einen Plan / IST-Vergleich sowie verschiedene andere Auswertungen.. Preis 30,- EUR Mehr Infos und Download >>