Alte Oper Frankfurt Konzert- und Kongresszentrum GmbH

Frankfurt am Main

Trotz verschiedener elektronischer Zahlungsmöglichkeiten machen Bargeldeinnahmen in vielen Branchen noch immer einen Großteil des betrieblichen Umsatzes aus. Um hierbei möglichen Steuerbetrug einzuschränken, hat der Gesetzgeber in den vergangenen Jahren eine Reihe von Gesetzesänderungen und Verordnungen erlassen. Insbesondere bei der Kassenführung gelten strengere Vorgaben als noch vor einigen Jahren. Die derzeit öffentlich diskutierte „Bonpflicht“ ist dabei nur die Spitze des Eisbergs.

Trotz verschiedener elektronischer Zahlungsmöglichkeiten machen Bargeldeinnahmen in vielen Branchen noch immer einen Großteil des betrieblichen Umsatzes aus. Um hierbei möglichen Steuerbetrug einzuschränken, hat der Gesetzgeber in den vergangenen Jahren eine Reihe von Gesetzesänderungen und Verordnungen erlassen. Insbesondere bei der Kassenführung gelten strengere Vorgaben als noch vor einigen Jahren. Die derzeit öffentlich diskutierte „Bonpflicht“ ist dabei nur die Spitze des Eisbergs.Wichtig: Verwendet jedoch ein Kleingewerbetreibender – auch wenn er nicht dazu verpflichtet ist – ein Kassenbuch oder eine elektronische Kasse, müssen diese den rechtlichen Vorgaben entsprechen.Zwar können Gewerbetreibende im Handel und Dienstleistungsbereich mit einer Vielzahl von Kunden und kleinen Beträgen (z. B. Bäcker, Friseur) aus Gründen der Zumutbarkeit auf die Einzelaufzeichnung verzichten (§ 146 Abs. 1 Satz 3 AO). Eine tägliche Aufzeichnung der Einnahmen und Ausgaben ist aber auch für sie Pflicht (§ 146 Abs. 1 Satz 2 AO), etwa in Form eines Kassenberichts für jede einzelne Kasse.

|

letzte Änderung S.P. am 06.04.2023 Autor(en): Stefan Parsch Bild: panthermedia.net / Oleg Dudko |

|

Herr Stefan Parsch

Stefan Parsch ist freier Journalist und Lektor. Er schreibt Fachartikel für die Portale von reimus.NET und Artikel über wissenschaftliche Themen für die Deutsche Presse-Agentur (dpa). Für den Verein Deutscher Ingenieure lektoriert er technische Richtlinien. Mehr als zwölf Jahre lang war er Pressesprecher der Technischen Hochschule Brandenburg. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Nur registrierte Benutzer können Kommentare posten!

Bleiben Sie auf dem Laufenden und informieren sich über neue Fachbeiträge, Excel-Tools und Jobangebote auf unserer LinkedIn-Seite >>

Bleiben Sie auf dem Laufenden und informieren sich über neue Fachbeiträge, Excel-Tools und Jobangebote auf unserer LinkedIn-Seite >> Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Wir suchen jemanden, der nicht nur bucht, sondern mitdenkt. Als Senior Accountant bist du der Dreh- und Angelpunkt für die Buchhaltung von Wellster Deutschland – vom Tagesgeschäft über Prozessoptimierung bis hin zur Projektleitung. Du hast Lust, Dinge besser zu machen – und zwar nachhaltig? Dann ... Mehr Infos >>

Wir suchen jemanden, der nicht nur bucht, sondern mitdenkt. Als Senior Accountant bist du der Dreh- und Angelpunkt für die Buchhaltung von Wellster Deutschland – vom Tagesgeschäft über Prozessoptimierung bis hin zur Projektleitung. Du hast Lust, Dinge besser zu machen – und zwar nachhaltig? Dann ... Mehr Infos >>

Die E&P Reisen und Events GmbH ist ein Reiseveranstalter mit den Schwerpunkten Wintersportreisen, Gruppenreisen, Events und Incentivereisen. Mit uns verreisen jährlich mehr als 27.000 Kund:innen. Diese übernachten überwiegend in von uns geführten Sportclubs und Gruppenhäusern. Unter de... Mehr Infos >>

Die E&P Reisen und Events GmbH ist ein Reiseveranstalter mit den Schwerpunkten Wintersportreisen, Gruppenreisen, Events und Incentivereisen. Mit uns verreisen jährlich mehr als 27.000 Kund:innen. Diese übernachten überwiegend in von uns geführten Sportclubs und Gruppenhäusern. Unter de... Mehr Infos >>

Die HBT GmbH (Hauhinco Bergbautechnik) mit Ihrem Hauptsitz in Lünen, NRW ist ein international ausgerichtetes Unternehmen für den Spezialmaschinenbau. HBT entwickelt, konstruiert, produziert und vertreibt modernste Hochleistungstechnologie für den untertägigen Steinkohlenbergbau. Das HBT-... Mehr Infos >>

Die HBT GmbH (Hauhinco Bergbautechnik) mit Ihrem Hauptsitz in Lünen, NRW ist ein international ausgerichtetes Unternehmen für den Spezialmaschinenbau. HBT entwickelt, konstruiert, produziert und vertreibt modernste Hochleistungstechnologie für den untertägigen Steinkohlenbergbau. Das HBT-... Mehr Infos >>

Das motion-center ist ein anerkanntes und über 4 Jahrzehnte gewachsenes, erfolgreiches Familienunternehmen in der medizinischen Hilfsmittelversorgung in Schleswig-Holstein und Hamburg. Seit 2021 ist das motion-center 100%ige Tochter der aiutanda HTM Hilfsmittel und Therapiemanageme... Mehr Infos >>

Das motion-center ist ein anerkanntes und über 4 Jahrzehnte gewachsenes, erfolgreiches Familienunternehmen in der medizinischen Hilfsmittelversorgung in Schleswig-Holstein und Hamburg. Seit 2021 ist das motion-center 100%ige Tochter der aiutanda HTM Hilfsmittel und Therapiemanageme... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

LaVita ist ein Familienunternehmen mit Herz und Verstand. Bei uns dreht sich alles um das Thema Ernährung. Unser Mikronährstoffkonzentrat ist eine Komposition aus über 70 pflanzlichen Zutaten, ergänzt mit wertvollen Vitaminen und Spurenelementen und hilft den Menschen dabei, ihre tägliche Ernähru... Mehr Infos >>

LaVita ist ein Familienunternehmen mit Herz und Verstand. Bei uns dreht sich alles um das Thema Ernährung. Unser Mikronährstoffkonzentrat ist eine Komposition aus über 70 pflanzlichen Zutaten, ergänzt mit wertvollen Vitaminen und Spurenelementen und hilft den Menschen dabei, ihre tägliche Ernähru... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> | RS-Anlagenverwaltung | ||

| RS-Liquiditätsplanung L | ||

| RS-Bilanzanalyse | ||

| RS-Plan | ||

| RS-BSC | ||

| RS-Darlehensverwaltung | ||

| RS-Investitionsrechner |

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

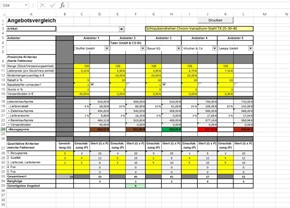

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|

RS-Plan - Unternehmens- planung leicht gemacht:

RS-Plan - Unternehmens- planung leicht gemacht:  Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.

Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.