Polstermöbel Fischer, Max Fischer GmbH

Ainring

Das Wachstumschancengesetz sollte die deutsche Wirtschaft wieder auf Erfolgskurs bringen. Allerdings scheiterte seine ursprüngliche Fassung im parlamentarischen Verfahren. Das geänderte Gesetz ist seit dem 28. März 2024 in Kraft. Was ist von den vielen geplanten Entlastungen geblieben?

Das Wachstumschancengesetz sollte die deutsche Wirtschaft wieder auf Erfolgskurs bringen. Allerdings scheiterte seine ursprüngliche Fassung im parlamentarischen Verfahren. Das geänderte Gesetz ist seit dem 28. März 2024 in Kraft. Was ist von den vielen geplanten Entlastungen geblieben?|

letzte Änderung U.M. am 11.07.2024 Autor(en): Ulf Matzen Bild: Bildagentur PantherMedia / Thomas Steup |

|

Herr Ulf Matzen

Ulf Matzen ist Volljurist und schreibt freiberuflich Beiträge für Online-Portale und Unternehmen. Ein wichtiges Thema ist dabei das Immobilienrecht, aber auch das Verbraucherrecht ist häufig vertreten. Ulf Matzen ist Mitautor des Lexikons "Immobilien-Fachwissen von A-Z" (Grabener-Verlag) sowie von Kundenzeitungen und Ratgebern. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Nur registrierte Benutzer können Kommentare posten!

|

|

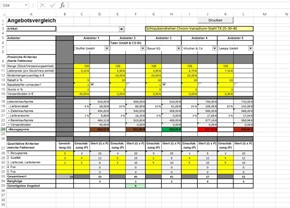

RS Toolpaket - Planung: |

|||

| 4 Excel-Tools zum Paketpreis von nur 149,- EUR statt 227,- EUR bei Einzelkauf | ||||

|

|

RS Toolpaket - Controlling: | |||

| 6 Excel-Tools zum Paketpreis von nur 189,- EUR statt 286,- EUR bei Einzelkauf | ||||

|

|

RS FiBu Paket: | |||

|

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Sie bieten Leistung, Leidenschaft und Erfahrung und suchen eine neue spannende Herausforderung? Dann entdecken Sie DUNGS – den führenden Anbieter für technische Spitzenprodukte und Systemlösungen für Gassicherheits- und Regelungstechnik für die Heiz- und Prozesswärme-Industrie sowie für Ga... Mehr Infos >>

Sie bieten Leistung, Leidenschaft und Erfahrung und suchen eine neue spannende Herausforderung? Dann entdecken Sie DUNGS – den führenden Anbieter für technische Spitzenprodukte und Systemlösungen für Gassicherheits- und Regelungstechnik für die Heiz- und Prozesswärme-Industrie sowie für Ga... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Als renommiertes Forschungsinstitut mit internationalem Umfeld leistet das Max‑Planck-Institut für Chemie einen wichtigen Beitrag zur Wissenschaft. Um unser Team in der Finanzbuchhaltung zu verstärken, suchen wir zum nächstmöglichen Zeitpunkt eine Fachkraft für Finanzbuchhaltung (m/w/d) Mehr Infos >>

Als renommiertes Forschungsinstitut mit internationalem Umfeld leistet das Max‑Planck-Institut für Chemie einen wichtigen Beitrag zur Wissenschaft. Um unser Team in der Finanzbuchhaltung zu verstärken, suchen wir zum nächstmöglichen Zeitpunkt eine Fachkraft für Finanzbuchhaltung (m/w/d) Mehr Infos >>

Wir, das RKW Kompetenzzentrum, unterstützen als neutraler Impuls- und Ratgeber kleine und mittlere Unternehmen. Unser Ziel ist es, die Wettbewerbsfähigkeit und Nachhaltigkeit des deutschen Mittelstands zu verbessern. Unser Angebot richtet sich an Menschen, die ihr etabliertes Unternehmen weitere... Mehr Infos >>

Wir, das RKW Kompetenzzentrum, unterstützen als neutraler Impuls- und Ratgeber kleine und mittlere Unternehmen. Unser Ziel ist es, die Wettbewerbsfähigkeit und Nachhaltigkeit des deutschen Mittelstands zu verbessern. Unser Angebot richtet sich an Menschen, die ihr etabliertes Unternehmen weitere... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> | RS-Anlagenverwaltung | ||

| RS-Liquiditätsplanung L | ||

| RS-Bilanzanalyse | ||

| RS-Plan | ||

| RS-BSC | ||

| RS-Darlehensverwaltung | ||

| RS-Investitionsrechner |

RS-Plan - Unternehmens- planung leicht gemacht:

RS-Plan - Unternehmens- planung leicht gemacht: