![Geschäftsfälle im Anlagevermögen]()

Das

Anlagevermögen ist der Teil des Vermögens eines Unternehmens, der dem Geschäftsbetrieb dauerhaft dient und über einen längeren Zeitraum zur Nutzung im Betrieb verbleibt. Das

Gesamtvermögen eines Unternehmens setzt sich zusammen aus Anlage- und

Umlaufvermögen. Im Gegensatz zum Anlagevermögen verbleibt das Umlaufvermögen nur kurzfristig im Unternehmen.

Welche Vermögensgegenstände zählen zum Anlagevermögen?

Zum

Anlagevermögen zählen laut § 266 Abs. 2 Handelsgesetzbuch (

HGB) drei Haupt- mit mehreren Untergruppen:

I. Immaterielle Vermögensgegenstände

- selbst geschaffene gewerbliche Schutzrechte und ähnliche Rechte und Werte;

- entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten;

- Geschäfts- oder Firmenwert

- geleistete Anzahlungen;

II. Sachanlagen

- Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken;

- technische Anlagen und Maschinen;

- andere Anlagen, Betriebs- und Geschäftsausstattung;

- geleistete Anzahlungen und Anlagen im Bau;

III. Finanzanlagen

- Beteiligungen

- Wertpapiere des Anlagevermögens

- Sonstige Ausleihungen

Anzeige

RS Controlling-System:

RS Controlling-System: Das RS- Controlling-System bietet

Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist- Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalflussrechnung analysieren.

Alle Funktionen im Überblick >>.

Wo werden die Anlagegegenstände buchhalterisch geführt?

Geführt werden die Gegenstände des Anlagevermögens als

Nebenbuchhaltung, der Anlagenbuchhaltung. Je Anlagengruppe gibt es Einzelkonten und je Anlagegegenstand ist ein Stammdatensatz zu führen, der die wichtigsten wirtschaftlichen und technischen Informationen enthält, z.B. Anschaffungskosten, Abschreibungsdauer, Restbuchwert sowie Angaben zu Lieferant oder Garantie.

Wie werden Vermögensgegenstände des Anlagevermögens bewertet und gebucht?

Die Gegenstände des Anlagevermögens müssen mit den

Anschaffungskosten zum Zeitpunkt des Erwerbs auf den entsprechenden Anlagekonten aktiviert werden.

Anschaffungskosten sind alle Aufwendungen, die anfallen, um einen

Vermögensgegenstand zu erwerben und ihn in einen betriebsbereiten Zustand zu versetzen. Nach § 255 Abs. 1 HBG setzen sich die Anschaffungskosten zusammen aus:

|

Anschaffungspreis

|

|

+

|

Aufwendungen zur Herstellung der Betriebsbereitschaft, z.B. Installations-, Montagekosten, Kosten für Probeläufe oder Betriebsgenehmigungen

|

|

+

|

Anschaffungsnebenkosten, z.B. Transportkosten, Transportversicherungen, Vermittlungskosten (Provisionen), Grunderwerbssteuer

|

|

+

|

Nachträgliche Anschaffungskosten, z.B. Erwerb von Zusatzeinrichtungen, Speichererweiterungen, nachträgliche Erschließungskosten bei Grundstücken

|

|

–

|

Anschaffungspreisminderungen, z.B. Rabatte, Skonto

|

|

=

|

Anschaffungskosten

|

Alle Werte werden netto erfasst. Sowohl

Handels- als auch

Steuerrecht schreiben die Aktivierung der zusätzlichen

Kosten bzw. der wie beschrieben berechneten Anschaffungskosten vor. Diese werden über die

Abschreibungen über die gesamte betriebsgewöhnliche Nutzungsdauer eines Anlagegegenstands verteilt.

Beispiel: Kauf eines Drehautomaten

Der Drehautomat kostet 120.000 Euro netto. Hinzu kommen Kosten für Transport und Montage in Höhe von 7.000 Euro. Der Lieferant gewährt 3% Skonto.

Damit ergeben sich

folgende Anschaffungskosten:

|

|

Anschaffungspreis

|

120.000 Euro

|

|

+

|

Anschaffungsnebenkosten

|

7.000 Euro

|

|

=

|

Vorläufige Anschaffungskosten

|

127.000 Euro

|

|

–

|

Anschaffungspreisminderung 3%

|

3.810 Euro

|

|

=

|

Aktivierungspflichtige Anschaffungskosten

|

123.190 Euro

|

Buchungen bei Anschaffung und Rechnungsausgleich

Bei

Rechnungseingang wird die Anschaffung des Drehautomaten wie folgt gebucht (Buchungen ohne Kontonummern, da es je nach Kontenrahmen Unterschiede geben kann):

|

Technische Anlagen und Maschinen

|

123.190,00 Euro

|

|

Umsatzsteuer 19%

|

23.406,10 Euro

|

|

an Verbindlichkeiten aus Lieferungen und Leistungen

|

146.596,10 Euro

|

Bei

Rechnungsausgleich wird wie folgt gebucht:

|

Verbindlichkeiten aus Lieferungen und Leistungen

|

146.596,10 Euro

|

|

an Technische Anlagen und Maschinen (nur Skonto)

|

3.810,00 Euro

|

|

an Vorsteuer (Steuerberichtigung 3% von 23.406,10 Euro)

|

702,18 Euro

|

|

an Bank

|

142.083,92 Euro

|

Wie werden Anzahlungen behandelt?

Anzahlungen werden v.a. verlangt, wenn die Herstellung z.B. eines Produktes länger dauert und der eigene Betrieb in Vorleistung gehen muss. Daneben haben Anzahlungen das Ziel, für den Hersteller oder Lieferanten die Sicherheit zu erhöhen, dass der Kunde die bestellten Produkte abnimmt. Anzahlungen kommen u.a. im Maschinenbau, im Schiffbau, in der Bauwirtschaft und im Handwerk vor.

Anzahlungen werden im Anlagevermögen der

Bilanz gesondert ausgewiesen, weil sie noch nicht der

Abschreibung unterliegen.

Beispiel: Buchungen bei Anzahlungen

Ein Unternehmen bestellt bei einem Maschinenbauer eine Fräse. Der Kaufpreis beträgt 100.000 Euro netto. Der Maschinenbauer sieht folgende Konditionen vor: 30% Anzahlung nach Auftragsbestätigung, der Rest 30 Tage nach Lieferung und Aufbau der Maschine.

Das Unternehmen bucht nach Erhalt der

Anzahlungsrechnung:

|

Geleistete Anzahlungen auf technische Anlagen und Maschinen

|

30.000 Euro

|

|

und Vorsteuer 19%

|

5.700 Euro

|

|

an Bank

|

35.700 Euro

|

Nach

Lieferung und Abnahme stellt der Maschinenbauer die

Endabrechnung. Die Berechnung des noch zu zahlenden Betrags wird wie folgt vorgenommen:

|

|

Anschaffungspreis

|

100.000 Euro

|

|

+

|

Umsatzsteuer 19%

|

19.000 Euro

|

|

=

|

Gesamtforderung

|

119.000 Euro

|

|

–

|

Anzahlung

|

30.000 Euro

|

|

|

Umsatzsteuer 19%

|

5.700 Euro

|

|

=

|

Gesamtanzahlung

|

35.700 Euro

|

|

=

|

Restzahlung

|

83.300 Euro

|

Bei Lieferung der Maschine besteht

keine Forderung mehr gegenüber dem

Maschinenbauer. Daher ist die geleistete Anzahlung aufzulösen.

Beim

Ausgleich bzw.

Umbuchung der Anzahlung lautet die Buchung wie folgt:

|

Verbindlichkeiten aus Lieferungen und Leistungen

|

35.700 Euro

|

|

an Geleistete Anzahlungen

|

30.000 Euro

|

|

Vorsteuer

|

5.700 Euro

|

Buchung der Restzahlung

Die

Restzahlung wird zur Fälligkeit wie folgt gebucht:

|

Verbindlichkeiten aus Lieferungen und Leistungen

|

83.300 Euro

|

|

an Bank

|

83.300 Euro

|

Wo werden die Anlagegegenstände buchhalterisch geführt?

Geführt werden die Gegenstände des Anlagevermögens als Nebenbuchhaltung, der Anlagenbuchhaltung. Je

Anlagengruppe gibt es Einzelkonten und je

Anlagegegenstand ist ein Stammdatensatz zu führen, der die wichtigsten wirtschaftlichen und technischen Informationen enthält, z.B. Anschaffungskosten, Abschreibungsdauer, Restbuchwert sowie Angaben zu Lieferant oder Garantie.

Wie werden Abschreibungen auf Anlagegegenstände berechnet?

Mit Abschreibungen (Abschreibung für Abnutzung, AfA) werden die

Wertminderungen des Anlagevermögens erfasst, die u.a. durch Nutzung, technischen Fortschritt oder außergewöhnliche Ereignisse entstehen. Abschreibungen beeinflussen den

Gewinn und Steuer und sind damit immer wieder auch Diskussionspunkte im Rahmen von Betriebsprüfungen.

Abnutzbares und nicht abnutzbares Anlagevermögen

Bei Abschreibungen wird unterschieden zwischen abnutzbaren und nicht abnutzbarem Anlagevermögen. Die Nutzung von abnutzbaren Anlagegegenständen ist

zeitlich begrenzt, etwa von Patente, Software, Firmenwerte, Gebäude, Maschinen, Fuhrpark oder Betriebs- und Geschäftsausstattung. Zum nicht abnutzbaren Anlagevermögen gehören Grundstücke und Finanzanlagen, wie Beteiligungen oder Wertpapiere.

Planmäßige und außerplanmäßige Abschreibungen

Planmäßige AfA bedeutet, dass das zeitlich begrenzt nutzbare Anlagevermögen nach

§ 253 Abs. 3 über die betriebsgewöhnliche Nutzungsdauer abgeschrieben wird. Außerplanmäßige Abschreibungen gibt es für das abnutzbare und nicht abnutzbare Anlagevermögen.

Bei der planmäßigen Abschreibung wird zwischen linearer, degressiver oder Abschreibung nach Leistungseinheiten unterschieden. Der berechnete Wert wird auf die betriebsgewöhnliche Nutzungsdauer verteilt. Die

betriebsgewöhnliche Nutzungsdauer ist in den amtlichen

AfA-Tabellen des Bundesministeriums der Finanzen hinterlegt.

Die

planmäßige Abschreibung wird auf die Konten "Abschreibungen auf immaterielle Vermögensgegenstände des Anlagevermögens" oder "Abschreibungen auf Sachanlagen" gebucht.

Außerplanmäßige Abschreibungen müssen bei abnutzbaren Anlagegegenständen bei einer außergewöhnlichen, dauernden Wertminderung zusätzlich zur planmäßigen Abschreibung vorgenommen werden.

Nicht abnutzbare Anlagegegenstände unterliegen keiner zeitlichen Nutzungsbegrenzung und müssen außerplanmäßig abgeschrieben werden, wenn eine dauerhafte Wertminderung eintritt. Gründe für außerplanmäßige Abschreibungen können Brände, Wertverlust durch Unfall, Beschädigungen oder wirtschaftlicher Wertverlust durch technologische Entwicklung sein. Die Konten für außerplanmäßige Abschreibungen sind "Außerplanmäßige Abschreibungen auf Sachanlagen" und "Außerplanmäßige Abschreibungen auf Finanzanlagen".

Wertaufholungsgebot

Bestehen die Gründe für eine außerplanmäßige Abschreibung nicht mehr, muss auf den

höheren Wert zugeschrieben werden (§ 253 Abs. 5 HGB).

Planmäßige Abschreibungen während der Nutzungsdauer

Planmäßige Abschreibungen werden zeitanteilig vorgenommen. Im

Zugangsjahr beginnt die Abschreibung mit dem Monat der Anschaffung oder Herstellung. Im

Zugangsmonat wird die Abschreibung in voller Höhe angesetzt, auch wenn das Wirtschaftsgut z.B. in der zweiten Monatshälfte angeschafft wurde.

Beispiel

Ein Unternehmen schafft am 20 Juli 20xx einen Firmen-PKW für 42.000 Euro an und schreibt ihn über die voraussichtliche Nutzungsdauer von 6 Jahren linear ab. Pro Jahr beträgt die AfA somit 7.000 Euro. Im ersten Jahr der Nutzungsdauer beträgt die Abschreibung nur 3.500 Euro für die Monate Juli bis Dezember, im letzten Jahr der Nutzungsdauer beläuft sich die Abschreibung ebenfalls auf 3.500 Euro für die Monate Januar bis Juni.

Lineare Abschreibung

Die lineare Abschreibung erfolgt stets mit dem

gleichen Prozentsatz auf die Anschaffungsoder Herstellungskosten des Anlageguts. Am Ende der Nutzungsdauer ist der Anlagegegenstand damit vollständig abgeschrieben.

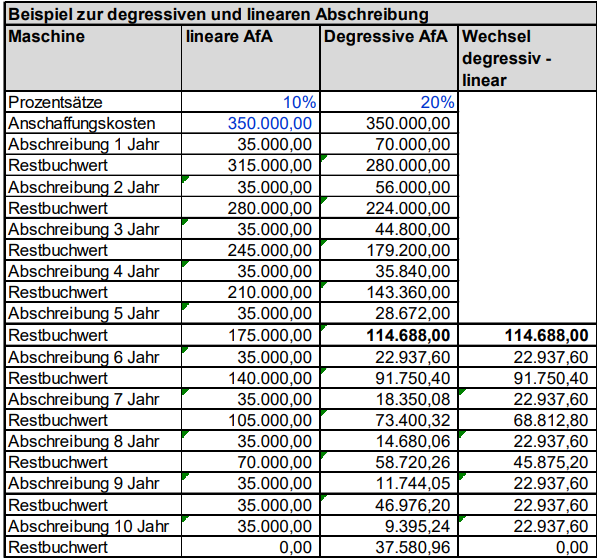

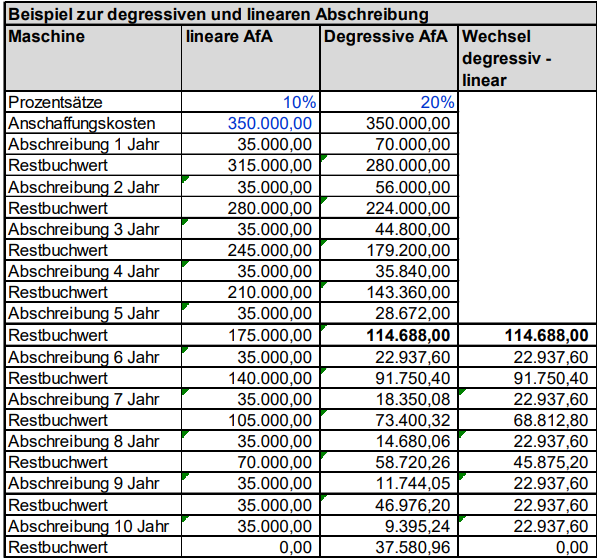

Degressive Abschreibung

Bei der degressiven Abschreibung werden die Abschreibungsbeträge nur im ersten Jahr von den Anschaffungs- oder

Herstellungskosten des Anlagegutes berechnet. In den folgenden Jahren dagegen mit einem gleichbleibenden Prozentwert vom Restbuchwert. Damit ergeben sich gegenüber z.B. der linearen Abschreibung in den ersten Jahren höhere und im weiteren Verlauf geringere Abschreibungsbeträge. Am Ende der

Nutzungsdauer bleibt immer ein

Restwert, wenn degressiv abgeschrieben wird. Ziel des Einsatzes der degressiven Abschreibung ist es,

Investitionsanreize zu erhöhen.

Ein Wechsel von der degressiven zur linearen Abschreibung ist erlaubt, damit das

Anlagegut am Ende der Nutzungsdauer vollständig abgeschrieben werden kann. Der Wechsel sollte erfolgen wenn der Abschreibungsbetrag bei linearer gleich oder höher ist als bei degressiver Abschreibung.

Beispiel

Ein Unternehmen kauft eine Maschine zu 350.000 Euro Anschaffungskosten. Die Nutzungsdauer beträgt 10 Jahre. Die Maschine wird mit 20% degressiv abgeschrieben. In dem Jahr, wo die lineare Abschreibung die degressive Abschreibung übersteigt, soll zur linearen Abschreibung gewechselt werden. Im Beispiel ist das der 6te Jahr.

Die Berechnung für den

Übergang von der degressiven zur linearen Abschreibung kann mit dieser Formel erfolgen:

Ü = (n – 100 / p) +1 = (10 – 100 / 20) + 1 = 6

Wobei: Ü = Übergang, n = Nutzungsdauer, p = Prozentsatz (degressive Abschreibung)

Abschreibung nach Leistungseinheiten

Bei Anlagegegenständen, deren

Nutzung erheblichen

Schwankungen unterliegt, kann auch nach Maßgabe der Inanspruchnahme oder Leistung abgeschrieben werden, etwa Stunden oder Kilometer.

Beispiel

Bei einem LKW mit Anschaffungskosten von 150.000 Euro und einer voraussichtlichen Gesamt-Fahrleistung von 600.000 Kilometern ergibt sich ein Abschreibungsbetrag je Leistungseinheit von 0,25 Euro pro Kilometer. Das Fahrzeug fährt in Jahr 1 80.000 Kilometer, in Jahr 2 100.000 Kilometer. Somit beträgt die Abschreibung 20.000 Euro und 25.000 Euro.

Wie scheiden Anlagegüter aus?

Anlagegüter können durch

Verkauf oder Entnahme aus dem

Betriebsvermögen ausscheiden. In beiden Fällen entsteht ein steuerpflichtiger Erlös. Basis für die Berechnung der Umsatzsteuer ist bei einem Verkauf der Nettoverkaufspreis, bei einer Entnahme der Teilwert (§ 6 Abs. 1 Einkommensteuergesetz, EstG).

Hinweis: Verkäufe von Gebäuden oder Grundstücken unterliegen nicht der Umsatzsteuer.

Verkauf von Anlagegegenständen

Die

umsatzsteuerpflichtigen Erlöse aus dem Verkauf von Anlagevermögen werden auf dem Konto "Erlöse aus Anlagenabgängen" erfasst. Anlagenabgänge werden mit dem Restbuchwert über das Aufwandskonto "Anlagenabgänge" gebucht und den Erlösen aus Anlagenverkäufen in der Gewinn- und Verlustrechnung gegenübergestellt. Man spricht vom

Bruttoabschuss, der dem Verrechnungsverbot von Aufwendungen und Erträge des § 246 Abs. 2 HGB entspricht.

Beispiel: Anlagenverkauf mit Nettoverkaufspreis gleich Buchwert

Eine Maschine mit einem Buchwert von 10.000 Euro wird auf Ziel verkauft.

Buchung des Erlöses

|

Forderungen aus Lieferungen und Leistungen

|

11.900 Euro

|

|

an Erlöse aus Anlagenabgängen

|

10.000 Euro

|

|

an Umsatzsteuer

|

1.900 Euro

|

Buchung des Anlagenabgangs

|

Anlagenabgänge

|

10.000 Euro

|

|

an technische Ausstattung und Maschinen

|

10.000 Euro

|

Abschlussbuchungen

|

Erlöse aus Anlagenabgängen

|

10.000 Euro

|

|

an Konto Gewinn- und Verlustrechnung

|

10.000 Euro

|

|

und

|

|

|

Konto Gewinn- und Verlustrechnung

|

10.000 Euro

|

|

an Anlagenabgänge

|

10.000 Euro

|

Durch den Verkauf zum Buchwert entsteht weder Gewinn noch Verlust.

Beispiel: Anlagenverkauf mit Nettoverkaufspreis größer Buchwert

Die Maschine wird zu einem Preis von 12.000 Euro verkauft.

Buchung des Erlöses

|

Forderungen aus Lieferungen und Leistungen

|

14.280 Euro

|

|

an Erlöse aus Anlagenabgängen

|

12.000 Euro

|

|

an Umsatzsteuer

|

2.280 Euro

|

Buchung des Anlagenabgangs

|

Anlagenabgänge

|

10.000 Euro

|

|

an technische Ausstattung und Maschinen

|

10.000 Euro

|

Abschlussbuchungen

|

Erlöse aus Anlagenabgängen

|

12.000 Euro

|

|

an Konto Gewinn- und Verlustrechnung

|

12.000 Euro

|

|

und

|

|

|

Konto Gewinn- und Verlustrechnung

|

12.000 Euro

|

|

an Anlagenabgänge

|

10.000 Euro

|

Damit beläuft sich der Gewinn aus Anlagenabgängen auf 2.000 Euro.

Beispiel: Anlagenverkauf mit Nettoverkaufspreis kleiner Buchwert

Die Maschine wird zu einem Preis von 8.000 Euro verkauft.

Buchung des Erlöses

|

Forderungen aus Lieferungen und Leistungen

|

9.150 Euro

|

|

an Erlöse aus Anlagenabgängen

|

8.000 Euro

|

|

an Umsatzsteuer

|

1.520 Euro

|

Buchung des Anlagenabgangs

|

Anlagenabgänge

|

10.000 Euro

|

|

an technische Ausstattung und Maschinen

|

10.000 Euro

|

Abschlussbuchungen

|

Erlöse aus Anlagenabgängen

|

10.000 Euro

|

|

an Konto Gewinn- und Verlustrechnung

|

10.000 Euro

|

|

und

|

|

|

Konto Gewinn- und Verlustrechnung

|

8.000 Euro

|

|

an Anlagenabgänge

|

10.000 Euro

|

Damit beläuft sich der Verlust aus Anlagenabhängen auf 2.000 Euro.

Entnahme von Anlagegegenständen

Wird ein Anlagegegenstand in das

Privatvermögen übernommen, erfolgt die Entnahme mit dem Tages- bzw. Teilwert, auf den auch die Umsatzsteuer fällig wird. Die Buchung erfolgt über das Konto "Entnahme von Gegenständen und sonstigen Leistungen".

Beispiel: Entnahme von Anlagegegenständen

Ein betrieblicher PKW wird aus dem Anlagevermögen entnommen. Der

Buchwert beträgt 5.000 Euro, der Tageswert 6.000 Euro. Umsatzsteuer fällt auf den Tageswert an.

|

Privatkonto

|

7.140 Euro

|

|

an Entnahme von Gegenständen

|

6.000 Euro

|

|

an Umsatzsteuer

|

1.140 Euro

|

|

und

|

|

|

Anlagenabgänge

|

5.000 Euro

|

|

an Fuhrpark

|

5.000 Euro

|

und

|

Entnahme von Gegenständen

|

6.000 Euro

|

|

an Konto Gewinn- und Verlustrechnung

|

6.000 Euro

|

|

Konto Gewinn- und Verlustrechnung

|

5.000 Euro

|

|

an Anlagenabgänge

|

5.000 Euro

|

Was sind geringwertige Wirtschaftsgüter?

Abnutzbare, bewegliche Wirtschaftsgüter des Anlagevermögens, die selbstständig nutzbar sind, werden nach § 6 EstG als

geringwertige Wirtschaftsgüter (GWG) bezeichnet, wenn ihre

Anschaffungs- oder

Herstellungskosten nach aktueller Rechtslage 800 Euro netto nicht übersteigen. GWG können aktiviert und über die betriebsübliche Nutzungsdauer anteilig oder mit dem vollen Betrag sofort Gewinn mindernd abgeschrieben werden.

Hinweis: Die Behandlung des Anlagevermögens ist komplex und es gibt eine Vielzahl von Einzelverfügungen und -regelungen und Anweisungen seitens der Finanzverwaltung sowie eine Fülle von zum Teil höchstrichterlichen Urteilen (Bundesfinanzhof (BFH)). Es ist also erforderlich, laufend die Rechtsprechung zu verfolgen, um alle aktuellen Anforderungen erfüllen zu können.

letzte Änderung J.E. am 27.09.2024

Autor(en):

Jörgen Erichsen

|

Autor:in

|

Herr Jörgen Erichsen

Jörgen Erichsen ist selbstständiger Unternehmensberater. Davor hat er in leitenden Funktionen in Konzernen gearbeitet, u.a. bei Johnson & Johnson und Deutscher Telekom. Er ist Autor von Fachbüchern und -artikeln rund um Rechnungswesen und Controlling. Außerdem ist er als Referent zu diesen Themen für verschiedene Träger tätig. Beim Bundesverband der Bilanzbuchhalter und Controller (BVBC) leitet Jörgen Erichsen den Arbeitskreis Controlling.

|

|

Homepage |

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Als renommiertes Forschungsinstitut mit internationalem Umfeld leistet das Max‑Planck-Institut für Chemie einen wichtigen Beitrag zur Wissenschaft. Um unser Team in der Finanzbuchhaltung zu verstärken, suchen wir zum nächstmöglichen Zeitpunkt eine Fachkraft für Finanzbuchhaltung (m/w/d) Mehr Infos >>

Als renommiertes Forschungsinstitut mit internationalem Umfeld leistet das Max‑Planck-Institut für Chemie einen wichtigen Beitrag zur Wissenschaft. Um unser Team in der Finanzbuchhaltung zu verstärken, suchen wir zum nächstmöglichen Zeitpunkt eine Fachkraft für Finanzbuchhaltung (m/w/d) Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Die GROTH-GRUPPE und ihre Bau- und Immobiliengesellschaften sind Komplettanbieter für das Bauen. Regionale Präsenz, verbunden mit der Leistungsfähigkeit der gesamten Gruppe, ist unsere Stärke. Wir erbringen mit rund 1.000 Mitarbeitern Bauleistungen für jeden Bedarf aus einer Hand. Mehr Infos >>

Die GROTH-GRUPPE und ihre Bau- und Immobiliengesellschaften sind Komplettanbieter für das Bauen. Regionale Präsenz, verbunden mit der Leistungsfähigkeit der gesamten Gruppe, ist unsere Stärke. Wir erbringen mit rund 1.000 Mitarbeitern Bauleistungen für jeden Bedarf aus einer Hand. Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Die E.V.A., Energieversorgungs- und Verkehrsgesellschaft mbH Aachen, ist die geschäftsführende Holding- Gesellschaft der STAWAG, des Nahverkehrsunternehmens ASEAG und über 50 weiteren Tochter- und Beteiligungsgesellschaften. Mit rund 150 Mitarbeitenden erbringt die E.V.A. sämtliche Querschnittsfu... Mehr Infos >>

Die E.V.A., Energieversorgungs- und Verkehrsgesellschaft mbH Aachen, ist die geschäftsführende Holding- Gesellschaft der STAWAG, des Nahverkehrsunternehmens ASEAG und über 50 weiteren Tochter- und Beteiligungsgesellschaften. Mit rund 150 Mitarbeitenden erbringt die E.V.A. sämtliche Querschnittsfu... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>  Ein modernes Fernstudium bietet viele Vorteile. Sie selbst bestimmen, wann und wo Sie lernen - umfassend betreut von einem Team kompetenter Fernlehrer. Wir stellen Ihnen einige interessante Fernkurse bzw. Studiengänge zum Bilanzbuchhalter detailliert vor >>

Ein modernes Fernstudium bietet viele Vorteile. Sie selbst bestimmen, wann und wo Sie lernen - umfassend betreut von einem Team kompetenter Fernlehrer. Wir stellen Ihnen einige interessante Fernkurse bzw. Studiengänge zum Bilanzbuchhalter detailliert vor >>