- News

- Forum

- Fachinfo

- Grundlagen

- Buchungssätze

- Anlagevermoegen

- Umlaufvermoegen

- Eigenkapital

- Rueckstellungen

- Verbindlichkeiten

- RAP und SoPo

- Jahresabschluss

- IAS/ IFRS/ US-GAAP

- Konsolidierung

- Steuern

- Umsatzsteuer

- Firmenwagen / Fahrtenbuch

- Betriebspruefung

- Interne Revision

- ERP-Software

- Gesetze

- Arbeitsmarkt

- Bilanzbegriffe

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Glossar

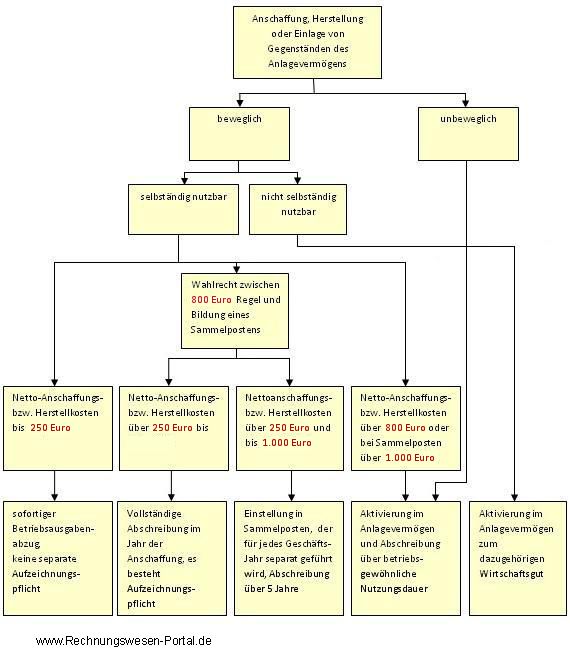

Geringwertige Wirtschaftsgüter (GWG) - Was ist zu beachten?

Als geringwertiges Wirtschaftsgut (GWG) wird jedes Gut bezeichnet, bei dem die Anschaffungs- bzw. Herstellungskosten den Betrag von 800 Euro netto bzw. 952,- EUR inkl. Umsatzsteuer nicht übersteigen. Sie müssen beweglich und abnutzbar sowie selbstständig nutzbar sein (siehe EStG §4 Abs. 3 Satz 3, §6 Abs. 2). Typische Beispiele für GWG sind PC´s, Schreibtische, Regale, Bürostühle oder auch eine Lampe.

Anschaffungen im Wert von weniger als 250 € zählen nicht zu den GWG und können einfach als Betriebsausgaben abgesetzt werden. Anschaffungen im Wert von mehr als 1.000 € netto müssen nach AfA (Absetzung für Abnutzung) abgeschrieben werden.

Wichtig: Es zählt der Netto-Anschaffungspreis. Das gilt auch für Kleinunternehmer, die keinen Vorsteuerabzug vornehmen. Nebenkosten für Transport und Versicherung zählen zum Anschaffungspreis hinzu.

Der Gesetzgeber hat mehrere Abschreibungsmöglichkeiten vorgesehen:

- Die Abschreibung (§ 7 EstG) über die Nutzungsdauer gemäß AfA-Tabelle.

- Die Sofortabschreibung für alle GWG bis 800 Euro (§ 6 Abs. 2 EStG).

- Die Sammelabschreibung (Pool-Abschreibung) für alle GWG zwischen 250,01 Euro und 1.000 Euro (§ 6 Abs. 2a EStG). Mehr zur Pool-Abschreibung hier >>

- Die Digital-AfA für Digitalgeräte und Software. Sie dürfen in voller Höhe im Jahr der Anschaffung abgeschrieben werden. Mehr zur Digital-AfA hier >>

Beispiel für die Einordnung von geringwertigen Wirtschaftsgütern (GWG)

Ein Architekturbüro schafft für den Mitarbeiter Klaus M. Eine neue Büroausstattung an: Schreibtisch, Stuhl, Lampe, PC. Die Schreibtischlampe kostet 120 €. Damit handelt es sich um eine Betriebsausgabe, die sofort abzusetzen ist. Der Bürostuhl kostet 300 €. Damit fällt er unter die GWG. Der Schreibtisch kostet 830 €. Handelt es sich dabei um einen Bruttopreis, muss die Mehrwertsteuer abgezogen werden. Dann wäre der Schreibtisch als GWG im ersten Jahr voll abschreibbar. Handelt es sich um den Nettopreis, muss das Architekturbüro den Schreibtisch über längere Zeit abschreiben: Entweder über die Nutzungsdauer oder in einer Sammelabschreibung. In diese müsste dann aber auch der Stuhl mit eingehen. Denn beide Abschreibungsverfahren nebeneinander sind nicht zulässig.Die Computeranlage kostet 1.200 € netto. Damit fällt sie nicht mehr unter die GWG. Das Architekturbüro darf die Anlage aber auf eine Nutzungsdauer von einem Jahr abschreiben. Das erlaubt die Digital-AfA.

Wirtschaftsgüter bis einschließlich 250 Euro

Die Anwendung der Regelabschreibung für geringwertige Wirtschaftsgüter deren Wert 250 € netto (ohne Umsatzsteuer) nicht übersteigt ist sehr aufwendig und wird in der betrieblichen Praxis deshalb selten angewandt.Die Anschaffungs- bzw. Herstellungskosten von geringwertigen Wirtschaftsgütern mit einem Wert bis 250 € netto können nach § 6 Abs. 2a Satz 4 EStG alternativ zur Regelabschreibung im Anschaffungs- bzw. Herstellungsjahr in voller Höhe als Betriebsausgabe (Sofortaufwand) erfasst werden. Dabei müssen derartige GWGs nicht im Anlageverzeichnis erfasst werden.

Die Anschaffungs- bzw. Herstellungskosten werden in diesem Fall auf den der sachlichen Herkunft entsprechenden Konten gebucht. Beispielweise auf den folgenden Aufwandskonten:

- Telefonkosten,

- Büromaterial,

- Werkzeuge und Kleingeräte,

- Betriebs- und Geschäftsausstattungen,

- Gerüst- und Schalungsmaterial.

Wurden die Werkzeuge bzw. Kleingeräte auf dem Konto GWG erfasst, so müssen diese umgebucht werden.

Beispiel

Es wurde eine Schreibtischlampe für 70 Euro netto bar gekauft.

Anforderungen an GWG

Geringwertige Wirtschaftsgüter müssen beweglich und abnutzbar sowie selbstständig nutzbar sein (siehe EStG §4 Abs. 3 Satz 3, §6 Abs. 2) und dürfen die o.g. Wertgrenzen nicht überschreiten.Voraussetzungen:

- Um geringwertige Wirtschaftsgüter abschreiben zu können, müssen Anschaffungs- oder Herstellungskosten angefallen sein.

- Der Höchstbetrag von 800 bzw. 1.000 Euro ist ohne Mehrwertsteuer zu betrachten, unabhängig davon, ob das Unternehmen zum Vorsteuerabzug berechtigt ist. Dieser Betrag beinhaltet allerdings alle Anschaffungskosten, d.h. laut § 255 Abs. 1 HGB auch die Anschaffungsnebenkosten. Zusammen dürfen diese Beträge die genannte Grenze nicht überschreiten. Anschaffungspreisminderungen und ein in Anspruch genommener Investitionsabzugsbetrag sind abzuziehen.

- Das Wirtschaftsgut muss selbstständig nutzbar sein, d.h. dass es nicht nur im Zusammenhang mit anderen Wirtschaftsgütern genutzt werden kann, sondern auch allein. Eine selbstständige Nutzung hat oftmals die geforderte Beweglichkeit des Gegenstandes als Voraussetzung. Diese muss ebenfalls erfüllt sein. Um abgeschrieben werden zu können, muss die Anlage zudem abnutzbar sein. Solche Wirtschaftsgüter sind beispielsweise Kopierer, Einrichtungsgegenstände oder Computer. Ein Drucker für einen PC im Büro gilt daher nicht als GWG, weil er nicht selbstständig nutzbar ist, sondern für den Betrieb einen PC benötigt. Dabei gilt es zu beachten, dass Kombigeräte, die einen Scanner und Drucker beinhalten und dadurch eine PC-unabhängige Kopierfunktion haben, als GWG angesetzt werden können.

Relevant für die Kategorisierung von GWG ist die Frage, ob ein Anlagegut selbstständig nutzungsfähig ist. Ein Wirtschaftsgut ist einer selbständigen Nutzung nicht fähig, wenn es nur zusammen mit anderen Wirtschaftsgütern des Anlagevermögens nutzbar ist und die in einen Nutzungszusammenhang eingefügten Wirtschaftsgüter technisch aufeinander abgestimmt sind. Die Tabelle zeigt einige Praxis-Fälle:

|

|

selbstständig nutzungsfähig |

|

nicht selbstständig nutzungsfähig |

|

|

- Bestecke in Gaststätten |

|

- Kino- & Theaterstühle |

|

|

- Bücher einer Leihbücherei |

|

- Maschinenersatzteile |

|

|

- Leergut |

|

- Leuchtstoffröhren |

|

|

- Steh- Tisch- & Hängelampen |

|

- Werkzeuge |

|

|

- Trivialprogramme |

|

- Peripheriegeräte einer PC-Anlage (z. B. Maus, Monitor, Tastatur) |

|

|

- Kombigeräte eines PC (PC-unabhängiger Kopierer) |

||

|

|

- externe Datenspeicher |

|

Sonderfall Computerprogramme

Computerprogramme sorgten bisher stets für Unsicherheit. Kann das Office-Paket oder das Buchhaltungsprogramm als GWG gelten? Diese Frage erübrigt sich durch die Digital-AfA. Der Begriff "Software" im Sinne der Digital-AfA umfasst die Betriebs- und Anwendersoftware zur Dateneingabe und -verarbeitung. Dazu gehören Anwendungsprogramme eines Systems zur Datenverarbeitung, Standardanwendungen individuell abgestimmte Anwendungen wie ERP-Software, Software für Warenwirtschaftssysteme oder sonstige Anwendungssoftware zur Unternehmensverwaltung oder Prozesssteuerung.

Private Nutzung von GWG

Wird ein Wirtschaftsgut auch privat verwendet, muss der Teil der Abschreibungen, der auf den Privatanteil entfällt, dem Gewinn hinzugerechnet werden. Nutzt der Unternehmer ein Telefon nur zu 70 Prozent betrieblich, werden, bei einem Anschaffungspreis von 100 Euro, 30 Euro zum Gewinn gezählt. Auch die darauf entfallene Umsatzsteuer muss nachträglich beglichen werden.

UmsatzsteuerbefreiungFür die Einteilung in GWG ist immer der Nettobetrag zu betrachten. Kauft ein umsatzsteuerbefreiter Unternehmer (z.B. ein Arzt) ein Smartphone für 297,50 Euro inkl. USt, so kann er ihn dennoch sofort in den Aufwand buchen, da der Nettopreis 250 Euro beträgt.

GWG buchen

Alternativ zur Regelabschreibung können geringwertige Wirtschaftsgüter mit Anschaffungs- bzw. Herstellungskosten zwischen 250,01 und 800,00 Euro sofort im Jahr der Anschaffung oder Herstellung zu 100% abgeschrieben werden (§ 6 Abs. 2 EStG).

Derartige geringwertige Wirtschaftsgüter müssen in einem laufend zu führenden Anlagenverzeichnis bzw. der Buchführung mit Angabe des Anschaffungs- bzw. Herstellungsdatums sowie mit Angabe der Anschaffungs- oder Herstellungskosten erfasst werden.

Die Anschaffungskosten werden zunächst auf das Konto „GWG“ gebucht. Die Abschreibung erfolgt dann auf das Konto „Sofortabschreibung GWG“. Für die Buchung der Anschaffungskosten sind u. a. auch folgende Konten verwendbar:

- Geringwertige Anlagen und Maschinen

- Geringwertige Vermögensgegenstände der Betriebs- und Geschäftsausstattung.

Beispiel

In einem Geschäftsjahr werden folgende GWG angeschafft:

- ein Büroschrank für 350 € zuzüglich 66,50 € Umsatzsteuer

- ein Schreibtisch für 300 € zuzüglich 57 € Umsatzsteuer

- ein Bürostuhl für 270 € zuzüglich 51,30 € Umsatzsteuer

Die Buchungssätze dazu lauten:

| 1. Geringwertige Vermögensgegenstände | 350,00 EUR |

|

|

|||||

| Vorsteuer | 66,50 EUR | an | Bank | 416,50 EUR |

| 2. Geringwertige Vermögensgegenstände | 300,00 EUR | |||||||

| Vorsteuer | 57,00 EUR | an | Bank | 357,00 EUR |

| 3. Geringwertige Vermögensgegenstände | 270,00 EUR |

|

|

|

||||

| Vorsteuer | 51,30 EUR | an | Bank | 321,30 EUR |

Der Buchungssatz für die Abschreibung lautet:

| Abschreibungen auf GWG | 920,00 EUR | an | Geringwertige Vermögensgegenstände |

920,00 EUR |

Bei offenen Fragen zum Thema GWG nutzen Sie bitte das Rechnungswesen-Portal.de- Buchhalter-Forum >>

|

letzte Änderung E.R. am 12.10.2023 Autor(en): Enrico Reimus, Wolff von Rechenberg Bild: Bildagentur PantherMedia / Phovoi_R |

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Rechnungswesen-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten und Urteile aus dem Rechnungswesen und Steuern. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

Alte Oper Frankfurt Konzert- und Kongresszentrum GmbH

Frankfurt am Main

Weinert Industries AG

Sonneberg

MAINGAU Energie GmbH

Obertshausen

Northrop Grumman LITEF GmbH

Freiburg

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

- Die meistgelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen

- Buchungssätze

- Anlagevermoegen

- Umlaufvermoegen

- Eigenkapital

- Rueckstellungen

- Verbindlichkeiten

- RAP und SoPo

- Jahresabschluss

- IAS/ IFRS/ US-GAAP

- Konsolidierung

- Steuern

- Umsatzsteuer

- Firmenwagen / Fahrtenbuch

- Betriebspruefung

- Interne Revision

- ERP-Software

- Gesetze

- Arbeitsmarkt

- Bilanzbegriffe

- Artikel-Serien

- Stichwortverzeichnis

- Humor

Rechnungswesen- Newsletter

Buchführung, Bilanzierung und Rechnungswesen bilden den Schwerpunkt der News und Fachbeiträge im Newsletter. Daneben werden ERP- bzw. Buchführungssoftware, Rechnungswesen- Seminare und Tagungen für Buchhalter bzw. Bilanzbuchhalter, Stellenangebote und Literaturtipps vorgestellt.Werden Sie jetzt monatlich über neue Fachbeiträge, Excel-Tools und aktuelle Urteile informiert! zur Newsletter-Anmeldung >>

Über 2.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Buchhalter-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Forum für Rechnungswesen und Buchhaltung.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Rechnungswesen.Zu den Stellenanzeigen >>

Sie suchen einen Buchhalter oder Bilanzbuchhalter? Mit einer Stellenanzeige auf Rechnungswesen-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

Fachbegriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Buchführung und Bilanzierung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Buchhaltung, Rechnungswesen und Steuern und und diskutieren ihre Fragen.

Riesen- Ressource

Auf Rechnungswesen-Portal.de sind bereits über 700 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Buchhalter, u.a. auch Kurse zum Bilanzbuchhalter zusammengestellt.

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Mitgliedschaft wahlweise für nur 119,- EUR für ein Jahr, 199,- für 2 Jahre oder 399,- für 5 Jahre Laufzeit! Studenten und Auszubildende 39,- EUR für zwei Jahre! Kein Abonnement! Weitere Informationen >>

Wie zufrieden sind Sie mit uns?

Über Ihre Meinung und auch ihre Anregungen für Veränderungen oder Erweiterungen würden wir uns sehr freuen. Nur 10 kurze Fragen, die schnell beantwortet sind. Vielen Dank im Voraus für Ihre Mithilfe! zur Umfrage >>Jobletter und Newsletter!

Mit dem monatlich erscheinenden Newsletter werden Sie über neue Fachbeiträge, News und Excel-Tools informiert! zur Anmeldung >>Der 14-tägige Jobletter informiert Sie automatisch über neue Stellenangebote und Arbeitsmarkt-News! zur Anmeldung >>

Fachbeitrag veröffentlichen?

Sie sind Autor von Fachbeiträgen mit Controlling-bzw. Rechnungswesen-Thema? Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Rechnungswesen-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Anzeige

TOP ANGEBOTE

|

|

RS Toolpaket - Planung: |

|||

| 4 Excel-Tools zum Paketpreis von nur 149,- EUR statt 227,- EUR bei Einzelkauf | ||||

|

|

RS Toolpaket - Controlling: | |||

| 6 Excel-Tools zum Paketpreis von nur 189,- EUR statt 286,- EUR bei Einzelkauf | ||||

|

|

RS FiBu Paket: | |||

|

Bleiben Sie auf dem Laufenden und informieren sich über neue Fachbeiträge, Excel-Tools und Jobangebote auf unserer LinkedIn-Seite >>

Bleiben Sie auf dem Laufenden und informieren sich über neue Fachbeiträge, Excel-Tools und Jobangebote auf unserer LinkedIn-Seite >>Stellenanzeigen

Bilanzbuchhalter als Referent Konzernrechnungslegung (m/w/d) Wir gestalten die Photonik-Revolution des 21. Jahrhunderts aktiv mit. Mit der steigenden Komplexität von Anwendungen in der Energietechnik, industriellen Kommunikation, Messtechnik sowie Medizin und Diagnostik steigen auch die Anforderungen und Herausforderungen an photonische Lösungen sta... Mehr Infos >>

Wir gestalten die Photonik-Revolution des 21. Jahrhunderts aktiv mit. Mit der steigenden Komplexität von Anwendungen in der Energietechnik, industriellen Kommunikation, Messtechnik sowie Medizin und Diagnostik steigen auch die Anforderungen und Herausforderungen an photonische Lösungen sta... Mehr Infos >>

Controller (m/w/d) Schwerpunkt Produktionscontrolling

GOLDBECK realisiert zukunftsweisende Immobilien in Europa. Wir verstehen Gebäude als Produkte und bieten alle Leistungen aus einer Hand: vom Design über den Bau bis zu Services im Betrieb. Aktuell beschäftigt unser Familienunternehmen mehr als 13.000 Mitarbeitende an über 100 Standorten bei einer... Mehr Infos >>

GOLDBECK realisiert zukunftsweisende Immobilien in Europa. Wir verstehen Gebäude als Produkte und bieten alle Leistungen aus einer Hand: vom Design über den Bau bis zu Services im Betrieb. Aktuell beschäftigt unser Familienunternehmen mehr als 13.000 Mitarbeitende an über 100 Standorten bei einer... Mehr Infos >>

Finance Advice Expert – Cost Management Advisor (w/m/d)

Du denkst strategisch, hinterfragst kritisch und bringst komplexe Sachverhalte auf den Punkt? Perfekt! In unserem Team bist Du nicht nur Zahlenversteher, sondern auch Challenger – mit direkter Sichtbarkeit bis ins Board und (Senior) Management. Wir leben eine Kultur auf Augenhöhe, in der ... Mehr Infos >>

Du denkst strategisch, hinterfragst kritisch und bringst komplexe Sachverhalte auf den Punkt? Perfekt! In unserem Team bist Du nicht nur Zahlenversteher, sondern auch Challenger – mit direkter Sichtbarkeit bis ins Board und (Senior) Management. Wir leben eine Kultur auf Augenhöhe, in der ... Mehr Infos >>

Stellvertretende Leitung Finanzbuchhaltung (m/w/d)

Bei uns bist DU Mensch: Starte deine Karriere bei BRUNATA-METRONA München. Seit Generationen kümmern wir uns um die Erfassung und Abrechnung von Heizenergie, Wasser und Strom in den verschiedensten Immobilienarten. Dank unserer digitalen Messtechniken können wir Kundinnen und Kunden verlässliche ... Mehr Infos >>

Bei uns bist DU Mensch: Starte deine Karriere bei BRUNATA-METRONA München. Seit Generationen kümmern wir uns um die Erfassung und Abrechnung von Heizenergie, Wasser und Strom in den verschiedensten Immobilienarten. Dank unserer digitalen Messtechniken können wir Kundinnen und Kunden verlässliche ... Mehr Infos >>

Controller*in Teil- (50 %) oder Vollzeit

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Kaufmännischer Sachbearbeiter (m/w/d) Controlling

Die HBT GmbH (Hauhinco Bergbautechnik) mit Ihrem Hauptsitz in Lünen, NRW ist ein international ausgerichtetes Unternehmen für den Spezialmaschinenbau. HBT entwickelt, konstruiert, produziert und vertreibt modernste Hochleistungstechnologie für den untertägigen Steinkohlenbergbau. Das HBT-... Mehr Infos >>

Die HBT GmbH (Hauhinco Bergbautechnik) mit Ihrem Hauptsitz in Lünen, NRW ist ein international ausgerichtetes Unternehmen für den Spezialmaschinenbau. HBT entwickelt, konstruiert, produziert und vertreibt modernste Hochleistungstechnologie für den untertägigen Steinkohlenbergbau. Das HBT-... Mehr Infos >>

Controller (all genders) – Forschungsinstitut

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Sachbearbeitung Unternehmensplanung & Fachadministration im Fach- und Unternehmenscontrolling (w/m/d)

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp

Umsatzsteuer Spezial: Reverse Charge korrekt anwenden!

In der Praxis gibt es sowohl beim inländischen als auch beim grenzüberschreitenden Reverse-Charge-Verfahren nach § 13b UStG oft Unklarheiten. Im Seminar lernst du an konkreten Problemfällen und erhältst Tipps zur Risikovermeidung, zur Rechnungsstellung sowie zur korrekten Meldung in der Umsatzsteuer-Voranmeldung und der ZM.

Mehr Infos >>JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

Software-Tipp

Der „E-Rechnungsgenerator“ ist eine einfache Excel-Lösung, mit der sich (GoBD-konform) E-Rechnungen (im ZUGFeRD-Format) erstellen und auch direkt versenden lassen. Preis: 178,50 EUR Jetzt hier downloaden >>

Softwaretipp: Quick-Lohn

Erledigen Sie Ihre Lohnabrechnung im Handumdrehen selbst mit Quick-Lohn und versenden alle Meldungen an die Krankenkassen, das Finanzamt und die Unfallversicherung direkt aus dem Programm. Auch für Baulohn. Probieren Sie Quick-Lohn gratis und völlig unverbindlich 3 Monate lang aus. Es ist keine Kündigung nötig! Weitere Informationen >>

RS Anlagenverwaltung

Mit diesem Excel-Tool können Sie ihr können Sie ihr Anlagevermögen (Inventar) verwalten. Das Inventar ist nach Bilanzpositionen untergliedert, Abschreibungen und Rest- Buchwerte ihrer Anlagegüter werden automatisch berechnet. Es ist eine AfA- Tabelle integriert, mit der Sie die Nutzungsdauer ihrer Anlagegüter mit Hilfe einer integrierten Suchfunktion schnell ermitteln können.Mehr Informationen >>

Mitglieder und PR Verwaltung

Mit dem Excel-Tool Mitglieder und PR Verwaltung haben Sie die Mitgliederstruktur und Social Media auf einem Blick. Profitieren Sie von Übersichtlichen Grafiken und einfache Eingaben.

Mehr Informationen >>

Elektroauto - Abschreibung & monatliche Belastung

Dieses Excel-Tool berechnet die Steuerliche Abschreibung und Belastungsberechnung des geldwerten Vorteils für das Elektroauto.Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Buch-Tipp

Dashboards mit Excel im Controlling Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.Dafür muss der Controller sparsam mit Tabellen umgehen und Abweichungen sowie Zahlenreihen ansprechend visualisieren. Dabei kommen u. a. Tacho- und Ampeldiagramme sowie Sparklines zum Einsatz. E-Book (PDF) für 12,90 EUR. oder Taschenbuch in Farbe für 34,90 EUR, Mehr Infos >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> Excel- Tools für Buchhalter

unsere TOP- TOOLS:| RS-Anlagenverwaltung | ||

| RS-Liquiditätsplanung L | ||

| RS-Bilanzanalyse | ||

| RS-Plan | ||

| RS-BSC | ||

| RS-Darlehensverwaltung | ||

| RS-Investitionsrechner |

TOP ANGEBOTE

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|

Rückstellungen leicht verwalten

Mit der RS- Rückstellungs-Verwaltung können Sie Rückstellungen nicht nur leicht errechnen sondern auch übersichtlich verwalten.- Gewerbesteuerrückstellung

- Urlaubsrückstellungen

- Rückstellungen für Geschäftsunterlagen

- Rückstellung für Tantiemen

- Sonstige Rückstellungen

Excel-Training und -Auftragsarbeiten

Wir bieten Ihnen:

- individuelle Excel-Schulungen für Ihre Mitarbeiter (online ohne Reisekosten!)

- lfd. Lösung von Excel-Problemfällen per Telefon/Online-Support

- Anpassung bzw. komplette Neuerstellung von Excel-Tools

Reisekosten leicht abgerechnet

Reisekosten leicht abgerechnet