![Anforderungen an eine Rechnung]()

Gemäß den Grundsätzen ordnungsgemäßer Buchführung gilt, dass keine Buchung ohne Beleg zu erfolgen hat. Einer der häufigsten Belege ist die

Rechnung. Für ein Unternehmen bildet dieses Dokument häufig auch die Grundlage für den

Vorsteuerabzug. Damit Rechnungen vom Finanzamt anerkannt werden, müssen diese Dokumente einige Pflichtangaben enthalten. Diese Angaben werden in §14 Abs. 3 und 4 Umsatzsteuergesetz geregelt und im Folgenden aufgeführt.

Rechnungsanforderungen:

- vollständiger Name und vollständige Anschrift des leistenden Unternehmers

- vollständiger Name und vollständige Anschrift des Kunden (Leistungsempfänger)

- die Steuernummer oder die Umsatzsteuer-Identifikationsnummer des Unternehmers

- das Ausstellungsdatum

- eine einmalig von dem Unternehmer vergebene Rechnungsnummer

- die Menge der gelieferten Artikel / Dienstleistungen

- die Art (handelsübliche Bezeichnung) der gelieferten Artikel / Dienstleistungen

- Zeitpunkt der Lieferung und Vereinnahmung des Entgelts, wenn diese nicht identisch sind

- das Entgelt, aufgeschlüsselt nach Steuersätzen bzw. mit einem Hinweis auf Steuerbefreiung

- Aufschlüsselung von Entgeltminderungen

- angewandter Steuersatz und der auf das Entgelt entfallende Betrag

- ein Hinweis über die Aufbewahrungspflicht, wenn der Unternehmer eine Werkslieferung oder sonstige Leistung in Zusammenhang mit einen Grundstück ausführt

Falls ein elektronischer

Datenaustausch stattfindet, müssen Verfahren angewandt werden, die die Herkunft und Echtheit der Daten garantieren. Zusätzlich muss eine zusammenfassende Rechnung auf Papier erstellt werden oder über einen elektronischen Weg übermittelt werden. Dabei muss die Rechnung mit einer elektronischen Signatur geschützt werden.

Kleinbetrags-Rechnungen

Für Rechnungen deren Betrag nicht größer als 250 Euro ist, gelten

Vereinfachungsregelungen. In diesem Fall muss eine Rechnung gemäß §33 Umsatzsteuer-Durchführungsverordnung nur folgende Punkte enthalten.

- vollständiger Name und vollständige Anschrift des leistenden Unternehmers (jedoch nicht des Leistungsempfängers)

- das Ausstellungsdatum

- die Menge der gelieferte Artikel / Dienstleistungen

- die Art (handelsübliche Bezeichnung) der gelieferten Artikel / Dienstleistungen

- angewandter Steuersatz und der auf das Entgelt entfallende Betrag

Rechnungs-Nummer

Im §14 (4) Nr. 4 des UStG ist festgelegt, dass eine Rechnung " ... eine fortlaufende Nummer mit einer oder mehreren Zahlenreihen, die zur Identifizierung der Rechnung vom Rechnungsaussteller einmalig vergeben wird (Rechnungsnummer) enthalten muss. In den

Umsatzsteuerrichtlinien Abschnitt 185 Abs.10 wird dies, wie folgt konkretisiert: "Durch die fortlaufende Nummer (Rechnungsnummer) soll sichergestellt werden, dass die vom Unternehmer erstellte Rechnung einmalig ist. Bei der Erstellung der Rechnungsnummer ist es zulässig, eine oder mehrere Zahlen- oder Buchstabenreihen zu verwenden. Auch eine Kombination von Ziffern mit Buchstaben ist möglich. Es ist auch zulässig, im Rahmen eines weltweiten Abrechnungssystems verschiedener, in unterschiedlichen Ländern angesiedelter Konzerngesellschaften nur einen fortlaufenden Nummernkreis zu verwenden."

Dies wurde jedoch durch eine Verfügung der OFD Koblenz ergänzt: "Die in § 14 Abs. 4 S. 1 Nr. 4 UStG enthaltene Pflichtangabe einer fortlaufenden Nummer in der Rechnung macht keine zahlenmäßige Abfolge der ausgestellten Rechnungsnummern zwingend, da es lediglich um die Einmaligkeit der erteilten Rechnungsnummer geht. Die Anforderungen an die Rechnung sind vor dem Hintergrund zu interpretieren, dass es um die Verhinderung eines ungerechtfertigten

Vorsteuerabzugs geht. Diesbezüglich reicht die Einmaligkeit der Nummerierung aus (Abschn. 185 Abs. 10 UStR)." Seit 01.11.2010 gilt der

Umsatzsteuer-Anwendungserlass, der die bisherigen Umsatzsteuerrichtlinien ablöst. Hier ist nun im Abschnitt 14.5 Abs.10 Satz 4 der Sachverhalt wie folgt geregelt: "Eine lückenlose Abfolge der ausgestellten Rechnungsnummern ist nicht zwingend."

Demnach kann das System der Rechnungsnummern-Vergabe relativ willkürlich sein. Auch größere Zählschritte als 1 sind grundsätzlich möglich, z.B. immer jede zweite Nummer, also 1, 3, 5 .... Viele

Fakturierungs-Software-Lösungen oder Warenwirtschaftsprogramme können die Rechnungsnummern um einen zufälligen Wert erhöhen, der zwischen zwei voreingestellten Grenzen liegt. Mit derartigen Lücken zwischen den Rechnungsnummern wird häufig bei Mitgliedsbeiträgen oder Verlagsprodukten verfahren. Durch den hohen Startwert und die großen Sprünge erschwert der Unternehmer es seinen Wettbewerbern, geheime

Unternehmenswerte wie Verkäufe, Auflage, Gesamtzahl der Mitglieder oder deren Zuwachs innerhalb eines Zeitraums zu schätzen. Durch eine zufällige Nummernfolge wird kein Muster erkennbar. Zweistellige Zählschritte verringern außerdem die Zahl von Fehlern, vor allem durch Zahlendreher. Denn alle Rechnungsnummern unterscheiden sich durch mindestens zwei Ziffern statt durch mindestens eine. Dies kann hilfreich sein beim Abheften oder Raussuchen schriftlicher Briefwechsel, beim Zuordnen von Überweisungen etc.

Wichtig ist nur, dass die jeweilige

Rechnungsnummer nur

einmalig vergeben wurde

. Zu beachten ist jedoch, dass bei Lücken in der Abfolge von Rechnungsnummern, z.B. bei einem System von eins hochzählend, den Prüfer im Falle einer

Betriebsprüfung zu Nachfragen veranlassen wird. Können diese Lücken, die z.B durch technische Fehler bei Softwareupdates oder Umstellungen enstehen können, nicht gut begründet werden, kann es zu

Hinzuschätzungen kommen. In diesem Fall würde i.d.R. der durchschnittliche Rechnungsbetrag aus allen Rechnungen für jede fehlende Rechnungsnummer zugrundegelegt werden und zum Gewinn hinzugerechnet werden.

Eine interessante Diskussion zu diesem Thema können Sie auch im

Rechnungswesen-Portal.de- Forum verfolgen.

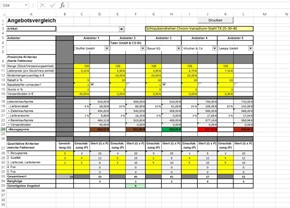

Excel-Vorlagen zum Erstellen von Rechnungen erhalten Sie hier >>

Quellen:

- Umsatzsteuergesetz

- Umsatzsteuer-Durchführungsverordnung

- Umsatzsteuer-Anwendungserlass

letzte Änderung Alexander Wildt am 14.07.2024

|

Autor:in

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den

kostenfreien und unverbindlichen

Newsletter von Rechnungswesen-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten und Urteile aus dem Rechnungswesen und Steuern. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern.

Beispiel-Newsletter >>

Jetzt Newsletter gratis erhalten

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten.

Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

Sie bieten Leistung, Leidenschaft und Erfahrung und suchen eine neue spannende Herausforderung? Dann entdecken Sie DUNGS – den führenden Anbieter für technische Spitzenprodukte und Systemlösungen für Gassicherheits- und Regelungstechnik für die Heiz- und Prozesswärme-Industrie sowie für Ga... Mehr Infos >>

Sie bieten Leistung, Leidenschaft und Erfahrung und suchen eine neue spannende Herausforderung? Dann entdecken Sie DUNGS – den führenden Anbieter für technische Spitzenprodukte und Systemlösungen für Gassicherheits- und Regelungstechnik für die Heiz- und Prozesswärme-Industrie sowie für Ga... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die GROTH-GRUPPE und ihre Bau- und Immobiliengesellschaften sind Komplettanbieter für das Bauen. Regionale Präsenz, verbunden mit der Leistungsfähigkeit der gesamten Gruppe, ist unsere Stärke. Wir erbringen mit rund 1.000 Mitarbeitern Bauleistungen für jeden Bedarf aus einer Hand. Mehr Infos >>

Die GROTH-GRUPPE und ihre Bau- und Immobiliengesellschaften sind Komplettanbieter für das Bauen. Regionale Präsenz, verbunden mit der Leistungsfähigkeit der gesamten Gruppe, ist unsere Stärke. Wir erbringen mit rund 1.000 Mitarbeitern Bauleistungen für jeden Bedarf aus einer Hand. Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

26.05.2018 22:55:40 - Philipp

[ Zitieren | Name ]